Die Besteuerung der Erträge aus Investmentanteilen bei einer Privatperson richtet sich nach der Zusammensetzung des Fondsertrages.

| Investmentertrag | |

| Steuerpflichtige Ertragsteile | Steuerfreue Ertragsteile |

| Ordentliche Erträge | 1 Außerordentliche Erträge |

| Wertpapierfonds: | Wertpapierfonds: |

| – Zinsen | – realisierte Kursgewinne |

| – Dividenden (Halbeinkünfteverfahren) | – Bezugsrechtserlöse |

| Immobilienfonds: | Immobilienfonds: |

| – Mieterträge | – Gewinne aus der Veräußerung |

| – Zinsen | von Immobilien – realisierte Kursgewinne |

Die in der Ertragsausschüttung enthaltenen

– Zinsen unterliegen 30% Zinsabschlagsteuer (ZASt) zzgl. 5,5% Solidaritätszuschlag (SolZ);

– Dividenden unterliegen 20 % Kapitalertragsteuer (KESt) zzgl. 5,5 % SolZ. Dividendenerträge sind nur zur Hälfte steuerpflichtig. Auch bei thesaurierenden Fonds sind die steuerpflichtigen Ertragsanteile jährlich zu versteuern.

Hinweis: Abgeltungsteuer ob 1. Januar 2009

Ab 1. Januar 2009 tritt in Deutschland, wie bereits erwähnt, die Abgeltungsteuer in Kraft. Alle Kapitalerträge (Zinsen, Dividenden, Kursgewinne, Veräußerungserlöse) werden mit einer Abgeltungsteuer von 25 % zuzüglich Solidaritätszuschlag (SolZ) und ggf. Kirchensteuer belegt.

Besonderheiten gelten für Anlagen, die vor dem Jahr 2009 getätigt wurden (Bestandsschutz). Kursgewinne aus Wertpapieren, die vor dem Jahr 2009 gekauft wurden, bleiben danach weiterhin steuerfrei, wenn die Papiere mindestens ein Jahr (Spekulationsfrist) gehalten werden.

a) Beispielhafte Darstellung der steuerlichen Behandlung

Beispiele:

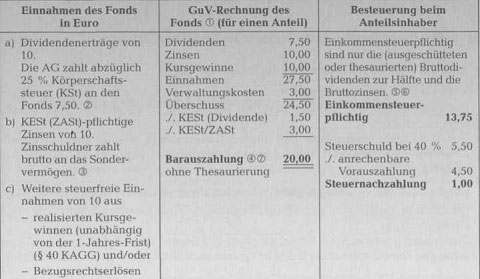

Besteuerung von Erträgen aus Wertpapier-Investmentanteilen für das Jahr 2007 (bei Privatpersonen – ohne Solidaritätszuschlag auf KESt, bei Aktien des Fondsvermögen)

Erläuterungen:

1 Nicht realisierte Kursgewinne (-Verluste) werden in der Ausschüttungsberechnung i. d. R. nicht berücksichtigt; diese verändern nur die Vermögensrechnung des Fonds

und damit die Ausgabe- und Rücknahmepreise der Anteile.

2 Die AG, in die der Fonds investiert hat, muss vom Gewinn vor Ausschüttung (bzw. Thesaurierung) zunächst 25% Körperschaftsteuer (KST) abführen (ab 1.1.2008 nur

noch 15 %). Der daraufhin zur Ausschüttung gelangende Betrag wird Bruttodividende genannt.

3 Zinszahlungen an Sondervermögen erfolgen ohne KESt/SolZ-Abzug (§ 38 KAGG und § 44 a (4) EstG).

4 Für (den nach Abzug der Aufwendungen verbleibenden Teil der) Dividendenerträge (hier vereinfacht 7,50) hat der Fonds die 20 % KESt auf die Bruttodividende (= 1,50)

abzuführen und für die entsprechenden Zinseinnahmen von 10 die 30 % KESt als ZASt (= 3,00) abzuführen. Dabei ist es unerheblich, ob Auszahlung oder

Thesaurierung erfolgt (§ 38 b KAGG).

5 Die KAG hat dem Anteilsinhaber den aufgeschlüsselten steuerpflichtigen Ertrag mitzuteilen und eine Bescheinigung über die anrechenbare KESt zu erteilen (§ 41

KAGG).

Beispiel:

10 Zinserträge und 1/2 Bruttodividende (= 3,75) = 13,75 steuerpflichtig; Kursgewinne steuerfrei. Bei 40 % Grenzsteuersatz beträgt die Steuerschuld 5,50. Als Steuervorauszahlung werden 1,50 und 3,00 anrechenbare KESt davon in Abzug gebracht.

6 Sind die Anteile Bestandteile des Vermögens eines Gewerbebetriebes, so sind auch die realisierten Kursgewinne (ab 2002 zur Hälfte) als Betriebseinnahme

steuerpflichtig.

7 Bei Vorlage eines ausreichenden Freistellungsauftrags bzw. einer Nichtveranlagungs(NV)- Bescheinigung (an die Haus-/Depotbank bzw. KAG) werden

dem Anleger die KESt ausgezahlt. Daher: 24,50 statt 20,00 Auszahlung. Bei Thesaurierung würde der Fonds die 24,50 im Fondsvermögen behalten und die

Haus-/Depotbank oder die KAG (als Depotbank) die 4,50 KESt dem Anteilinhaber überweisen (bzw. bei entsprechender Vereinbarung von der vergüteten KESt

zusätzliche Anteile kaufen).

Beim Verkauf eines Fondsanteils wird auf die bis dahin in den Fonds geflossenen Zinsen (ZASt- pflichtiger Zwischengewinn) anteilig 30 % KESt abgezogen (soweit keine Verrechnung mit einem Stückzinsguthaben im Stückzinstopf möglich ist). Kursgewinne aus Verkäufen von Investmentanteilscheinen unterliegen der Einkommensteuer, wenn sie innerhalb von 12 Monaten nach dem Kauf realisiert werden. Bei Immobilienfonds unterliegen neben den Zinsen die Mieteinnahmen der Einkommensteuer und der Zinsabschlagsteuer.

b) Auswirkung der Jahresabrechnung des Fonds aus der Sicht des Anlegers

Situation 1: Die Erträge werden durch den Fonds ausgeschüttet.

• Veränderung des Anteilswertes

Die 3,00 Gebühren haben bereits durch börsentägliche Verrechnung den Anteilswert vermindert.

Die 24,50 fließen zum Ausschüttungstag (i.d.R. einige Wochen nach Geschäftsjahresende) aus dem Fondsvermögen und mindern den Anteilswert (Preis ex Ausschüttung).

• Kunde mit Nichtveranlagungs(NV)-Bescheinigung/ausreichendem Freibetrag

Der Kunde erhält von der Haus-/Depotbank eine Kontogutschrift von 24,50 (Gesamtertrag).

Dieser Betrag setzt sich wie folgt zusammen: 20,00 vom Fonds und 4,50 von der Depotbank. Die Depotbank holt sich den letztgenannten Betrag vom Finanzamt zurück.

• Kunde ohne NV-Bescheinigung/Freistellungsauftrag und mit 40 % Steuersatz

Auszahlung/Kontogutschrift 20,00

steuerpflichtige Einnahme in der ESt-Erklärung 13,75

davon 40 % Steuerschuld 5,50

– Steuervorauszahlung (3,00 + 1,50) 4,50

Steuernachzahlung 1,00

Gesamtertrag (20,00 – 1,00) 19,00

Bei ausschüttenden Fonds kann mit der Haus-/Depotbank Wiederanlage vereinbart werden, dann schreibt die Bank die Ausschüttung (20,00) oder Ausschüttung und KESt-Erstattung (24,50) nicht dem Kundenkonto sondern einem Zwischenkonto gut und kauft davon (oft ohne oder mit vermindertem Ausgabeaufschlag) neue Anteile.

• Situation 2: Der Fonds thesauriert die Erträge.

• Veränderung des Anteilswerts

Für die Thesaurierung stehen 24,50 zur Verfügung, nämlich 27,50-3,00 Verwaltungskosten. Die 4,50 Steuern werden am 1. Bankarbeitstag nach Geschäftsjahresende an das Finanzamt überwiesen, an diesem Tag sinkt der Anteilswert entsprechend. Der restliche Ertrag von 20,00 fließt dem Fonds zu. Er ist dann im Anteilswert enthalten.

• Kunde mit NV-Bescheinigung/ausreichendem Freibetrag

Grundsätzlich Auswirkung der Erträge auf den Fondsanteilswert wie vorstehend. Der Kunde erhält von der Flaus-/Depotbank 4,50 Kontogutschrift (von der Haus-/ Depotbank ausgelegte und vom Finanzamt zurückgeholte Steuern) oder Abrechnung über davon gekaufte neue Anteile.

• Kunde ohne NV-Bescheinigung/Freistellungsauftrag und mit 40 % Steuersatz Der Kunde erhält von der KAG (über Depotbank) eine Steuerbescheinigung über 4,50.

Er muss 13,75 in der Steuererklärung angeben.

Sein Ertrag setzt sich dann zusammen aus: 1,00 Steuernachzahlung und 20,00 höherer Anteilswert = 19,00 Ertrag nach Steuern

Problem: Diese Zusammenhänge kann der Kunde in den seltensten Fällen aus den Abrechnungen der Bank nachvollziehen.