Die Direktversicherung als Barlohnumwandlung

Die Gesetzesgrundlage für die Gehaltsumwandlung findet sich in Paragraph 40 b des Einkommenssteuergesetzes. Richtig gestaltet bietet diese steuerbegünstigte Form der Anlage in einer KLV sehr hohe Renditen, die allerdings auch von der Höhe des zu versteuernden Einkommens abhängig sind. Dies gilt im Übrigen fast immer, wenn eine Steuerersparnis in Aussicht steht. Je höher die Steuerprogression, umso mehr lohnen sich die Steuermodelle.

Vom Prinzip her funktioniert die Gehaltsumwandlung so: Der Arbeitgeber schließt zugunsten des Arbeitnehmers eine KLV ab. Der Versicherungsnehmer wird der Arbeitgeber und der Arbeitnehmer wird die versicherte Person. Der maximale zu fördernde Beitrag beträgt monatlich 284€ beziehungsweise 8 408€ im Jahr. Der Beitrag reduziert bezüglich der Lohnsteuer das Bruttoeinkommen, so dass die abzuführende Lohnsteuer nicht mehr zum Beispiel

von 5 000€ brutto, sondern von 4 716€ (eventuell abzüglich der Pauschalsteuer) brutto berechnet wird. Anstelle der angesparten fallt nun eine so genannte Pauschalsteuer an. Sie hegt zur Zeit bei 20% plus Kirchensteuer und Solidaritätszuschlag. Diese Pauschalsteuer kann der Arbeitnehmer, aber auch der Arbeitgeber übernehmen. Uber diese Möglichkeit sollte man mit seinem Arbeitgeber sprechen.

Ferner unterhegt die Gehaltsumwandlung einer weiteren Bestimmung. Das im Versicherungsvertrag vereinbarte Endalter muss zwischen dem 60-sten und 65-sten Lebensjahr sein. Ist die Zahlungsweise jährlich und wird der Beitrag durch Tantiemen oder Gratifikationen entrichtet, werden auch die Sozialversicherungen eingespart.

Die Renditebetrachtung der Direktversicherung

Von der Rendite her betrachtet gibt es keine alternative Anlageform für die Altersvorsorge. Trotzdem gilt auch hierbei: Nicht das erstbeste Angebot annehmen! Wie anfangs erwähnt, gibt es Leistungsunterschiede bis zu 35% bei den Kapitallebensversicherungen. Meist hat der Arbeitgeber mit einer oder mehreren Versicherungsgesellschaften Gruppenversicherungsverträge oder so genannte Versorgungswerke ausgehandelt. Zweck dabei ist es, rabattierte Versicherungsverträge zu erlangen. Vom Grundsatz her eine sehr positive Entscheidung. Hat der Arbeitgeber aber nur mit einem durchschnittlichen Versicherer eine solche Vereinbarung getroffen, ist es ratsam, ihn darauf aufmerksam zu machen. Der Arbeitgeber sollte im Interesse der Arbeitnehmer ausschließlich eine der marktführenden Versorgungswerke aussuchen. Auch hierbei gibt es drastische Unterschiede. Eine solche Selektion gehört meines Erachtens zu den Fürsorgepflichten eines Arbeitgebers.

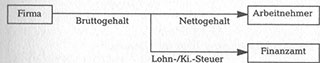

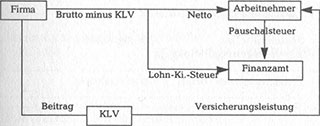

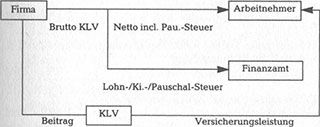

Schematische Darstellung der Direktversicherung aus Gehaltsumwandlung

Fall 1 -Der Arbeitnehmer läßt sich sein Gehalt bar auszahlen:

Fall 2 – Der Arbeitnehmer wandelt einen Teil seines Gehaltes zur Direktversicherung um (max. mtl. 250€) und trägt die Pauschalsteuer:

Fall 3 – Wie Fall 2, jedoch der Arbeitgeber übernimmt die Pauschalsteuer:

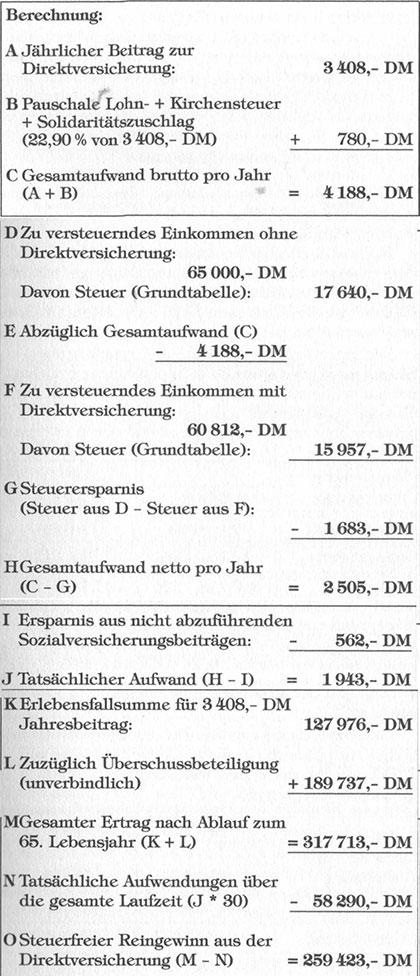

Versicherte Person:

Geschlecht: männlich Eintrittsalter: 35 Jahre

Bundesland: NRW

Versicherungsbeginn: 01.03.2000

Direktversicherung Kapital Klassisch

Berechnungsvorgabe: Jahresbeitrag 3 408€

Endalter: 65 Jahre

Bruttojahreseinkommen: 80 000€ Zu versteuerndes Einkommen: 65 000€

Beitragssatz Krankenkasse: 14,50%

Steuertabelle: Grundtabelle

Kirchensteuerpflichtig: ja

Pauschalsteuer zahlt: Arbeitnehmer

Vergleich Direktversicherung gegen alternative Kapitalanlage

Folgender Vergleich geht von unveränderten Grundlagen während der gesamten Vertragsdauer sowie von der Annahme aus, dass bei der alternativen Geldanlage die Zinsen mit 42,26% Steuersatz voll zu versteuern sind.

Die zentrale Frage ist: Welche Verzinsung vor Steuer muss eine alternative Kapitalanlage erzielen, um auf vergleichbare Ergebnisse wie die Direktversicherung zu kommen?

| mit DV | ohne DV | |

| Nettorendite/ Verzinsung | 9,49% | 16,43% |

| Anlagedauer | 30 Jahre | 30 Jahre |

| Anlagebetrag | 1943€ | 1943€ |

| Endkapital | 317 713€ | 317713€ |

Im vorliegenden Vorschlag für eine Direktversicherung wird bei einem tatsächlichen jährlichen Aufwand von 1943€ in 30 Jahren ein steuerfreies Endkapital von 317 713€ erzielt. Das entspricht einer Nettorendite von 9,49%. Eine alternative Geldanlage muss vor Steuer 16,43% Zinsen erzielen, um bei gleichem Aufwand in der selben Zeit nach Steuern ein identisches Ergebnis zu erreichen.

Wie lange muss bei beiden Anlageformen gespart werden, tun den gleichen Auszahlungsbetrag zu erreichen? Geht man davon aus, dass in der alternativen Geldanlage über die gesamte Laufzeit ein Zins von 7,00% vor Steuern erzielt wird, ergeben sich folgende Berechnungen:

| mit DV | ohne DV | |

| Nettorendite/ Verzinsung | 9,49% | 7,00% |

| Anlagedauer | 30 Jahre | 51 Jahre |

| Anlagebetrag | 1 943€ | 1943€ |

| Endkapital | 317 713,-€ | 317 713,-€ |

Um mit einer alternativen Geldanlage bei einer Verzinsung vor Steuern von 7,00% ein Endkapital von 317 713€ zu erreichen, müssen jährlich 1943€ über einen Zeitraum von 51 Jahren angelegt werden. Bei diesem Vergleich ist der Einfluss der Inflation, die sich bei einer längeren Anlagedauer stärker auswirkt, noch gar nicht mit eingerechnet.

Welchen Betrag muss man jährlich anlegen, um in der gleichen Zeit das gleiche Endkapital zu erzielen?

| mit DV | ohne DV | |

| Nettorendite/ Verzinsung | 9,49% | 7,00% |

| Anlagedauer | 30 Jahre | 30 Jahre |

| Anlagebetrag | 1 943€ | 5 407,-€ |

| Endkapital | 317 713,-€ | 317 713€ |

Um mit einer alternativen Geldanlage bei einer Verzinsung vor Steuern von 7,00% in einer Ansparzeit von 30 Jahren ein Endkapital von 317 713€ zu erzielen, müssen jährlich 5 407€ angelegt werden.

Oder auch anders gefragt: Welches Endkapital kann man bei gleicher Ansparzeit mit gleichen Beträgen erzielen?

| mit DV | ohne DV | |

| Nettorendite / Verzinsung | 9,49% | 7,00% |

| Anlagedauer | 30 Jahre | 30 Jahre |

| Anlagebetrag | 1943€ | 1943€ |

| Endkapital | 317 713,-€ | 114168€ |

In einer alternativen Geldanlage kann bei einer Verzinsung vor Steuern von 7,00% in einer Ansparzeit von 30 Jahren und einem jährlichen Anlagebetrag von 1943€ ein Endkapital von nur 114168,- I)M – gegenüber 317 713€ mit der Direktversicherung – erreicht werden.

Quelle: Morgen & Morgen Programme GmbH, Hofheim