Die Berufsunfähigkeit ist ein existentielles Risiko, das sehr oft unterschätzt wird, denn fast jeder dritte Arbeitnehmer scheidet vor Erreichen der gesetzlichen Altersrente aufgrund eines Unfalles oder einer Krankheit vorzeitig aus dem Berufsleben aus.

Im Falle der Berufsunfähigkeit sind die Ansprüche aus der gesetzlichen Rentenversicherung unzureichend, so dass immer mit finanziellen Einbußen zu rechnen ist. Die Berufsunfähigkeits- (BU) bzw. Erwerbsunfähigkeitsrenten (EU) der GRV erreichen häufig nicht einmal das Niveau der möglichen Sozialhilfeleistungen.

| Durchschnitt! Monatsein kommen | Monatlicher Beitrag | BU-Rentenhöhe (geschätzt) | |

| 40 Versicherungsjahre | 50 Versicherungsjahre | ||

| 100,- | 19,30 | 29,- | 36,30 |

| 470,- | 90,71 | 136,60 | 170,50 |

| 580,- | 111,94 | 168,30 | 210,40 |

| 1000,- | 193,- | 290,20 | 362,80 |

| 2 000,- | 386,- | 580,40 | 725,50 |

| 3 000,- | 579,- | 870,70 | 1088,30 |

| 3 290,- | 634,97 | 954,40 | 1193,30 |

| 4060,- | 783,58 | 1178,20 | 1472,80 |

| 5 000,- | 965,- | 1451,- | 1 813,80 |

| 6 000,- | 1158,- | 1741,20 | 2 176,50 |

| 6400,- | 1 235,20 | 1856,10 | 2 321,20 |

| 7 000,- | 1351,- | 2 031,- | 2 539,30 |

| 7 800,- | 1505,40 | 2 263,60 | 2 829,50 |

Beitragssatz 19,3% zur GRV in 2000

Wer bereits in jungen Jahren berufs- bzw. erwerbsunfähig wird, hat – wenn überhaupt – nur minimale Ansprüche gegenüber der GRV aufbauen können. Um dennoch eine gewisse Absicherung zu erhalten, wurde die so genannte Zurechnungszeit geschaffen. Dabei wird bei der Berechnung der BU-/EU-Renten so getan, als ob der Beitragszahler bis zur Vollendung des 60. Lebensjahres weiterhin beschäftigt gewesen sei.

Diese Zurechnungszeit endet nach der Rentenreform mit der Vollendung des 60. Lebensjahres (früher des 55. Lebensjahres).

Dies gilt ebenso für die Beamtenversorgung. Von der zusätzlichen Zurechnungszeit von 5 Jahren wird in der GRV nur ein Drittel angerechnet. Des Weiteren hat nur derjenige Ansprüche, der mindestens 60 Monate lang in die gesetzliche Rentenversicherung eingezahlt hat oder aber in den letzten 5 Jahren mindestens 36 Monate Pflichtbeiträge gezahlt hat.

Besonders betroffen sind aus diesem Grund Berufsanfänger, junge Selbständige und Angehörige freier Berufe sowie Hausfrauen, Schüler und Studenten.

Die durchschnittlichen Rentenbeträge belaufen sich bei der Angestelltenversicherung auf 924,50

€ und bei der Arbeiterrentenversicherung auf 848,40 €. Als einfache Faustregel kann man sagen, die Berufsunfähigkeitsrente beträgt im günstigsten Fall 27% des letzten Bruttogehaltes.

Ähnlich sieht es bei den Beamten aus. Da sie dem Staat dienen, heißt es bei den Beamten jedoch nicht Berufsunfähigkeit, sondern Dienstunfähigkeit.

Beamte auf Widerruf oder auf Probe sind den Angestellten gleich gestellt.

Lediglich die Beamten auf Lebenszeit erhalten in den ersten 10 Dienstjahren 35% ihrer ruhegehaltsfähigen Dienstbezüge.

Vergleicht man sein aktuelles Nettoeinkommen mit seinen Ansprüchen bei einer Berufsunfähigkeit, stellt man leicht ein Defizit fest, das durch eine private Berufsunfähigkeits-Zusatzversicherung ausgeglichen werden sollte.

Dieses Defizit wird auch als Versorgungslücke bezeichnet, die mit dem In-Kraft-Treten der Rentenreform ebenfalls keineswegs kleiner geworden ist, denn durch die neue Berechnungsmethode werden nicht nur die Altersrenten, sondern auch die Renten wegen Erwerbsminderung und BU-Rente bei der Mehrheit der Rentenempfänger niedriger ausfallen.

Eine ausreichende Vorsorge für den Fall der Berufsunfähigkeit ist folglich existenzsichernd, denn es kann sich wohl niemand vorstellen, mit der gesetzlichen Rentenversicherung sein Leben so fortzuführen wie zuvor.

Um im Falle einer Berufsunfähigkeit nicht in ein finanzielles und soziales Fiasko zu stürzen, kann man sich dagegen bei allen Versicherungsgesellschaften privat versichern.

Bei der privaten BU-Versicherung stellt sich jedoch heraus, dass bei den einzelnen Versicherungsgesellschaften vielerlei Bedingungsunterschiede bestehen. Aus diesem Grund sollte der Versicherungsnehmer bei der BU-Versicherung nicht nur auf den Preis, sondern speziell auch die Leistung achten.

Was bedeutet die Berufsunfähigkeit laut Definition?

In den Normativbedingungen wird bei den Versicherungsgesellschaften wie folgt definiert:

Eine vollständige BU hegt vor, wenn der Versicherte infolge einer Krankheit, Körperverletzung oder eines Kräfteverfalles, was ärztlich nachzuweisen ist, voraussichtlich dauernd außerstande ist, seinen Beruf oder andere Tätigkeiten auszuüben, die aufgrund seiner Ausbildung und Erfahrung ausgeübt werden können und seiner bisherigen Lebensstellung entsprechen.

Durch diese Definition können die Versicherungsgesellschaften den Versicherten unter Umständen auf einen anderen Beruf verweisen (sog. Verweisklausel).

Aus diesem Grund sollte im Falle der Berufsunfähigkeit unbedingt ein Fachmann hinzugezogen werden, der einem bei der Durchsetzung der BU-Rente hilft.

Dienstunfähig ist ein Beamter, so das Bundesbeamtengesetz, wenn er infolge eines körperlichen Gebrechens oder wegen Schwäche seiner körperlichen oder geistigen Kräfte zur Erfüllung seiner Dienstpflichten dauernd unfähig ist.

Als Beamter sollte man imbedingt eine Dienstunfähigkeitsklausel innerhalb der Berufsunfähigkeitsversicherung vereinbaren, jedoch gibt es innerhalb der Dienstunfähigkeitsklausel einige rechtliche Fallstricke, die die Gesellschaften eingebaut haben.

Erwerbsunfähig ist nach der Reichsversicherungsordnung, wer infolge von Krankheit oder anderer Gebrechen oder von Schwäche seiner körperlichen oder geistigen Kräfte auf nicht absehbare Zeit eine Erwerbstätigkeit in gewisser Regelmäßigkeit nicht mehr ausüben kann oder nicht mehr als nur geringfügige Einkünfte durch Erwerbstätigkeit zu erzielen in der Lage ist.

Die Rente und die Beitragsbefreiung

Bei Abschluss einer BU-Versicherung wird vereinbart, dass die Versicherungsgesellschaft im Schadensfall eine Rente bis zur vereinbarten Laufzeit zu zahlen hat und die Versicherung dann beitragsfrei gestellt wird, d. h. dass keine weiteren Beiträge mehr geleistet werden müssen. Dies gilt sowohl für die selbständige BU als auch für die BU-Zusatzversicherungen in den Lebens- und Rentenversicherungen.

Wird der Versicherungsschutz nicht als selbständige BU-Versicherung, sondern in Kombination mit einer Lebens- oder Rentenversicherung als Zusatzversicherung abgeschlossen, erhält man trotz Beitragsbefreiung am Ende der Laufzeit des Versicherungsvertrages die volle Kapitalauszahlung, als ob der Vertrag normal weiter gelaufen wäre.

Die Höhe der BU-Rentenleistungen sind bei den Zusatzversicherungen maximiert. Bis maximal 600% pro Jahr, bezogen auf die Versicherungssumme, können bei einigen Gesellschaften vereinbart werden.

Also bei einer Versicherungssumme von 10 000€ maximal 60 000€ BU-Rente. Die Rentenleistung erfolgt bis zum Laufzeitende des Hauptvertrages. Deshalb ist es sinnvoll, den Versicherungsvertrag zumindest bis zum Endalter 60 abzuschließen. Einige Versicherer bieten Verträge an, in denen die Leistungsdauer der Rente über die Versicherungsdauer hinausgeht. Der Ansatz ist grundsätzlich nicht schlecht. Die Beitragsdifferenzen sind jedoch relativ gering, so dass die Versicherungszeit ebenfalls länger vereinbart werden sollte.

Die Absicherung gegen die finanziellen Folgen einer Berufsunfähigkeit gehört für mich zur Phase I in der Versicherungsstrategie. Beim Einholen von Angeboten einer selbständigen Berufsunfähigkeitsversicherung sollte man sich zusätzlich die Prämie inklusive eines reinen Todesfallschutzes mitteilen lassen. Der Mehrbeitrag für den Todesfallschutz ist im Regelfall minimal. Nur wer sich ganz sicher ist, nie eine Familie zu haben, kann darauf verzichten.

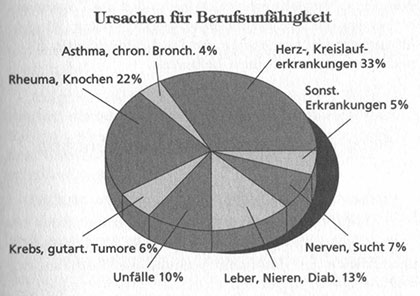

Was sind die Ursachen der Berufsunfähigkeit?

Die häufigsten Ursachen für Berufsunfähigkeit sind nicht, wie die meisten Menschen annehmen, Unfälle, sondern vielmehr die so genannten Zivilisationskrankheiten.

Anhand der folgenden Tabelle kann man erkennen, dass Unfalle nur 10% der Ursachen für Berufsunfähigkeit darstellen.

Hauptgründe sind in Mitteleuropa Herz- und Kreislauferkrankungen.

Ans diesem Grund kann auch eine Unfallversicherung nur einen sehr begrenzten Schutz bieten und höchstens als Ergänzung zu einer BU-Versicherung angesehen werden.

Der Abschluss einer Berufsunfähigkeitsversicherung ist folglich ein Muss.

Bedenklich erscheinen jedoch die vielen Lücken und Verweisungsklauseln in den Bedingungswerken der einzelnen Versicherungsgesellschaften, so dass man diese beim Abschluss einer solchen Versicherung sehr genau unter die Lupe nehmen sollte.

Im Laufe der Zeit haben die meisten Versicherungsgesellschaften ihre Versicherungsbedingungen bezüglich der Berufsunfähigkeitsversicherung bzw. BU-Zusatzversicherung nämlich aufgrund des Wegfalles der Staatsaufsicht überarbeitet.

Bei dieser Überarbeitung haben jedoch die Gesellschaften einige Nachteile bzw. Vorteile zu den Normativbedingungen für die Versicherungsnehmer vorgenommen. Aus diesem Grund ist die genaue Auswahl des geeigneten Versicherers von äußerster Wichtigkeit.

Die BU-Versicherung ist in verschiedenen Varianten abschließbar, und zwar in der Form eines selbständigen Versicherungsvertrages oder als Zusatzversicherung bei der Kapitallebensversicherung, Risikolebensversicherung sowie der fondsgebundenen LV und der aufgeschobenen Leibrente.