Die private Krankenvorsorge

Neben der gesetzlichen Krankenversicherung (GKV) ist die private Krankenversicherung (PKV) das zweite deutsche Krankenversicherungssystem.

Wie sollte es anders sein, als dass auch über die Möglichkeiten der Absicherung im Krankheitsfalle kontrovers diskutiert wird. Gesetzlich oder privat krankenversichert, das ist hier die Frage. Vielen stellt sich die Frage jedoch nicht, denn wer als Arbeiter oder Angestellter unterhalb der Beitragsbemessungsgrenze verdient, für den gilt die gesetzliche Versicherungspflicht. Dieser Betrag beläuft sich für 2000 in den alten Bundesländern auf 77 400,- € pro Jahr bzw. 6 450,- pro Monat. Liegt man mit seinen regelmäßigen Einkünften oberhalb dieser Grenzen, wird man automatisch freiwilliges Mitglied in der gesetzlichen Krankenkasse oder kann zu einer privaten Krankenversicherung wechseln. Zu den regelmäßigen Einkünften zählen die Bruttogehälter einschließlich der durch einen Tarifvertrag oder einer betrieblichen Vereinbarung zugesicherten Bezüge wie Urlaubs- und Weihnachtsgeld, die vermögenswirksamen Leistungen sowie Gratifikationen (siehe die Tabelle unten).

| Arbeitsentgeld | Jahresarbeits- | |

| entj | >eld | |

| ja | nein | |

| laufendes Arbeitsentgeld | ||

| (Lohn bzw. Gehalt) | X | |

| regelmäßige Sonderzahlungen | ||

| (Urlaubs-AVeihnachtsgeld) | X | |

| Familienzuschläge (z. B. Verheirateten- und | ||

| Kinderzuschläge) | X | |

| Überstundenvergütung | ||

| pauschal | X | |

| tatsächliche Stunden | X | |

| Sachbezüge | X | |

| Bereitschaftsdienst, Rufbereitschaft | ||

| (vertraglich geregelt) | X | |

| vermögenswirksame Leistungen | X | |

| pauschal besteuerte Bezüge (Direktversiche | X | |

| rungen, Zuschüsse zu Betriebsveranstaltungen | ||

| usw.) | ||

| steuerfreie Zuschüsse, Zulagen, Zuschläge | ||

| (z. B. für Sonntags-, Feiertags- und Nachtar | ||

| beit) | X | |

| Zweitbeschäftigungen (versicherungs | ||

| pflichtig) | X | |

Die Beiträge

Die Mitglieder gesetzlicher Krankenkassen können leicht anhand des Bruttoeinkommens ihren Versicherungsbeitrag errechnen. Je nach Kasse gibt es etwas unterschiedliche Beitragssätze, wobei sich der Arbeitnehmer und der Arbeitgeber diesen Beitrag teilen, hin Beispiel: Der Arbeitnehmer ist bei der GKV versichert. Der Beitragssatz beträgt 2000 13,7% vom Bruttoeinkommen, welches ich monatlich auf 4 000,- € beläuft. Daraus ergibt sich ein Mo-natsbetrag in Höhe von je 274,- € für den Arbeitgeber und den Arbeitnehmer.

Der Durchschnittsbeitrag für den freiwillig Versicherten in der GKV hegt etwa bei 880,- € pro Monat (2000).

Anders bei den privaten Krankenversicherungen. Hier bestimmen in erster Linie die wählbaren Versicherungsleistungen die Höhe des Beitrages.

• Die ambulante Heilbehandlung

besteht unter anderem aus ärztlichen Leistungen, Vorsorgeuntersuchungen, Röntgendiagnostik und Strahlentherapie, Hebammenhilfe, physikalischen Behandlungen, Hilfsmitteln wie Brillen und Hörgeräte, Medikamenten usw.

• Die stationäre Heilbehandlung

beinhaltet die Unterkunft, die Versorgung und die Pflege im Krankenhaus. Eine Wahlmöglichkeit besteht darin, dass der Kranke sich auf eine Station für Mitglieder der gesetzlichen Krankenkasse legen lassen kann – meist in ein Mehrbettzimmer – oder in ein Ein- bzw. Zweibettzimmer mit privatärztlichen Leistungen, die so genannte Privatstation. Letzteres ist natürlich auch im Prämienaufkommen teurer.

• DieZahnkosten

Ersetzt werden die Kosten, die durch die Zahnbehandlung, Zahnersatz und die Kieferorthopädie entstehen. Je nachdem, wie hoch die Kostenerstattung vereinbart wird, wird auch das Prämienaufkommen berechnet. Je höher die Leistungen, umso teurer der Beitrag.

• Das Krankentagegeld

wird auch als Verdienstausfallversicherung bezeichnet. In der Regel zahlt ein Arbeitgeber seinem Arbeitnehmer im Krankheitsfall sechs Wochen lang sein Gehalt weiter. Ab dem 43. Tag muss dies dann die Krankentagegeldversicherung übernehmen. Die zu vereinbarende Tagegeldhöhe sollte dem Monatsnetto, zuzüglich den zu zahlenden Sozialversicherungsbeiträgen, entsprechen, denn für die Weiterzahlung der Renten- wie Krankenversicherungsbeiträge muss der Privatversicherte selbst sorgen.

Beispiel:

Nettoeinkommen

+ voller Beitrag zur Krankenversicherung

+ voller Beitrag zur Rentenversicherung

= Monatsbedarf: 30 = erforderlicher Tagegeldsatz

• Das Krankenhaustagegeld zahlt der Versicherer für jeden im Krankenhaus verbrachten Tag, der medizinisch notwendig ist, ein Tagegeld in vereinbarter Höhe. Sinnvoll ist diese Ergänzung nur außer bei Hausfrauen, die mit dem Krankenhaustagegeld zum Beispiel eine Haushaltshilfe bezahlen könnten.

Der Durchschnittsbeitrag für einen privat Versicherten liegt bei einem Mann circa bei 630,- € pro Monat und bei einer Frau circa bei 800,- € pro Monat (Stand 5/2000).

Der Beitragsvergleich

Das Preis-Leistungsverhältnis der PKV entwickelt sich schon seit geraumer Zeit wesentlich günstiger als in der GKV, wie Sie in untenstehender Graphik erkennen können.

Problem Umlageverfahren

Infolge der zunehmend ungünstigeren Altersstruktur der Bevölkerung wird sich die Kostenexpansion auch zukünftig in der GKV wesentlich stärker auswirken als in der PKV Der Grund hierfür liegt in den unterschiedlichen Finanzierungsverfahren von PKV und GKV Während die PKV nach dem so genannten Anwartschaftsdeckungsverfahren finanziert wird, funktioniert die GKV nach dem Umlageverfahren.

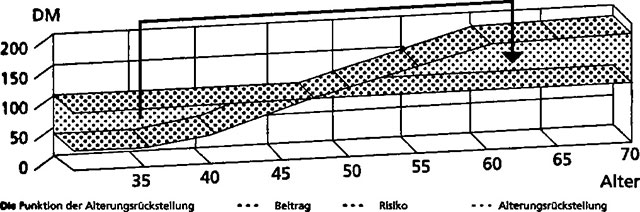

Die Alterungsrückstellung in der privaten Krankenversicherung

Beitragsentwicklung GKV-PKV

Das demographische Problem der GKV stellt sich in der privaten Krankenversicherung nicht. In der PKV werden verzinslich angelegte Rückstellungen gebildet, mit denen die Versichertengruppen für die im Alter zu erwartenden höheren Leistungsausgaben Vorsorgen.

CKV: Keine Rückstellungen für das Alter

Еine solche Altersvorsorge gibt es in der GKV nicht: Die laufenden Ausgaben werden auf die beitragszahlenden Kassenmitglieder um gelegt, Alterungsrückstellungen werden nicht gebildet. Dieses Verfahren funktioniert so lange zu erträglichen Beiträgen, wie genügend erwerbstätige Mitglieder vorhanden sind, um die altersbedingt hohen Ausgaben für die nicht mehr erwerbstätigen Mitglieder mitzufinanzieren.

Tatsächlich zeichnet sich in der GKV dasselbe Dilemma ab wie in der Rentenversicherung: Immer weniger junge Menschen müssen die Ausgaben für immer mehr ältere mittragen. Während die Rentner 17% der GKV-Beitragseinnahmen erbringen, beanspruchen sie 42% der Leistungen. Das Defizit in der gesetzlichen Krankenversicherung der Rentner (KVdR) betrug 1991 36,8 Milliarden €, die von den erwerbstätigen Mitgliedern aufgebracht werden mussten. Das bedeutet, dass gegenwärtig jedes erwerbstätige GKV-Mitglied die KVdR mit rund einem Viertel seiner Beiträge subventioniert. Infolge der fortschreitenden Bevölkerungsalterung, die erst um 2035 ihren Höhepunkt erreicht, wird sich dieses Problem bei den Krankenkassen erheblich verschärfen. Weitere Beitragserhöhungen werden in der GKV unvermeidlich sein.

Leistungskürzungen

Beitragserhöhungen sind allerdings nicht das einzige Mittel, mit dem die GKV ihre Finanzierung zu sichern versucht. Ein anderes wichtiges Instrument sind Leistungskürzungen. In der PKV ist die dauernde Erfüllung des vertraglich zugesagten Versicherungsschutzes ein wichtiges Prinzip. Das ist in der GKV anders. Der Gesetzgeber kann den Leistungskatalog jederzeit kürzen. Denn – so das Bundesverfassungsgericht 1991: Durch den Beitritt in eine gesetzliche Krankenkasse kommt kein unbefristeter, einseitig nicht abänderbarer Versicherungsvertrag bezüglich der beim Eintritt bestehenden Leistungen zustande, weil die Mitgliedschaft in einer Kasse nicht wie in der PKV durch ein privatrechtliches Vertrags-verhältnis, sondern öffentlich-rechtlich geregelt ist.

Mehr hierzu im Abschnitt Der Rotstift in der GKV.