Die frühen Versicherungsformen in Transportwesen und Seefahrt waren noch gekennzeichnet durch subjektive Risikobeurteilungen, da mathematisch-statistische Kalkulationsverfahren erst im Laufe des 18. Jahrhunderts Eingang in die Versicherungswirtschaft gefunden haben. Der methodischen Unsicherheit entsprach ein entsprechend hohes Risiko, bei der Prämienberechnung für Versicherungsschutz zu kurz zu greifen und im Schadenfall einen Verlust zu erleiden. Der Wunsch, einen Teil dieses Risikos an weitere Vertragspartner weiterzureichen, führte vermutlich erstmals im Jahre 1370 im Falle eines Genueser Handelsschiffs zu einer Vereinbarung mit Rückversicherungsmerkmalen.

Grundbegriffe der Rückversicherung

Das moderne Rückversicherungsgeschäft entwickelte sich aus der Kombination zweier Voraussetzungen. Zum einen war die Entwicklung mathematischer Verfahren zur Risikobewertung und -quantifizierung notwendig, andererseits schuf erst die Industrialisierung des 19. Jahrhunderts mit ihren immer komplexeren Wirtschaftsbeziehungen eine ausreichende Nachfrage nach Rückversicherung. Der große Stadtbrand von 1842 in Hamburg lieferte den Anstoß zur Gründung des ersten professionellen Rückversicherungsunternehmens weltweit, der Kölnischen Rückversicherungs-Gesellschaft AG, die mittlerweile als General Cologne Re firmiert.

Bis heute sind weltweit mehr als 150 professionelle Rückversicherungsunternehmen entstanden, die ausschließlich Rückversicherungsgeschäft betreiben. Daneben gibt es eine vierstellige Zahl von Erstversicherern, die im Rückversicherungssegment agieren. Ihre Zahl ist aber aufgrund der in den letzten Jahrzehnten sprunghaft gestiegenen Anforderungen an die Finanzkraft rückläufig. Größter Rückversicherer war im Jahr 2007 die Swiss Re (früher Schweizerische Rückversicherungs-Gesellschaft AG), gefolgt von der Munich Re Group (früher Münchener Rückversicherungs-Gesellschaft AG).

Die älteste Form der Risikoteilung bei Versicherungsunternehmen ist die Mitversicherung. Hierbei schließt ein Versicherungsnehmer einen Vertrag mit mehreren Erstversicherungsunternehmen ab, die jeweils einen festgelegten Anteil am Gesamtrisiko tragen und mit diesem Anteil auch direkt beim Versicherungsnehmer in Haftung stehen. Technisch abgewickelt wird die Mitversicherung meist durch so genannte Konsortialverträge, bei denen ein Konsortialführer auch im Namen der beteiligten Konsorten den Vertragsverkehr mit dem Versicherungsnehmer führt.

Rückversicherung ist dagegen von anderer rechtlicher Qualität, da sie sich nur zwischen Erst und Rückversicherungsunternehmen abspielt. Der Versicherungsnehmer des Erstversicherers hat keine direkten Ansprüche gegen den Rückversicherer. Weil zudem die Rückversicherung notwendig ein Erstversicherungsgeschäft voraussetzt, handelt es sich um ein besonderes Versicherungsverhältnis und nicht um einen weiteren Versicherungszweig. Knapper: Rückversicherung ist die Versicherung eines Versicherungsunternehmens.

Die Risikoteilung betrifft das versicherungstechnische Risiko, das sich gemäß diesen Versicherung-Artikel aus den drei Hauptkomponenten des zufälligen Schwankungsrisikos sowie des Irrtums- und Änderungsrisikos zusammensetzt. Das Risiko lässt sich mit den Begriffsbildungen unserem Versicherung-Ratgeber als Wahrscheinlichkeitsverteilung von Schäden beschreiben. Risikoteilung bedeutet dann, eine solche Schadenverteilung zwischen verschiedenen Versicherungsunternehmen aufzuteilen. Dies wird in der Praxis der Rückversicherung in verschiedenen Formen vorgenommen. Demgegenüber unterliegen professionelle Rückversicherer keinem Spaltentrennungsgebot, sodass sie aus allen Versicherungszweigen Geschäft zeichnen können.

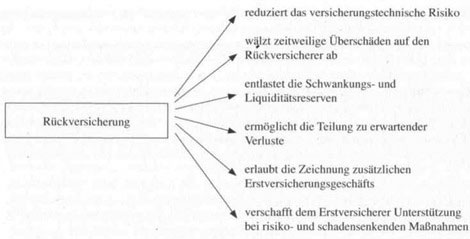

Durch die Risikoteilung möchte das Erstversicherungsunternehmen verschiedene Ziele überhaupt oder besser erreichen. Zunächst sollen zeitliche Schwankungen der Schadenverläufe ausgeglichen werden. Dadurch können die vom Erstversicherer für Überschäden zu bildenden Schadenreserven geringer ausfallen und generell die Solvabilitätsanforderungen gesenkt werden. Ein weiterer Punkt betrifft die Homogenisierung der Bestände. Durch geeignete Rückversicherungsformen können gezielt besonders große Risiken weitergereicht werden. Auch dies senkt die Schwankungsanfälligkeit der Schadenverläufe und verbessert damit den Risikoausgleich im Kollektiv, wie in der Zeit.

Die Risikoreduktion im Bestand kann der Erstversicherer zum Beispiel dafür nutzen, zusätzliches Risikogeschäft zu zeichnen. Den Preis für die Senkung der Schadenschwankungen im Portfolio bezahlt der Erstversicherer in Form eines konstanten oder jedenfalls vertraglich fest geregelten Rückversicherungsbeitrages. Die Vermeidung oder Verringerung versicherungstechnischer Verluste ist nicht zuletzt eine Möglichkeit zur Verbesserung beim Ergebnis der Gewinn- und Verlustrechnung, in der ein Unternehmen seinen Geschäftserfolg im Zeitverlauf dokumentieren muss.

Funktionen der Rückversicherung

Der Besonderheit des Rückversicherungsverhältnisses entsprechend haben sich einige besondere Begriffe herausgebildet, die nun kurz vorgestellt werden. Das Erstversicherungsunternehmen, welches das zugrundeliegende Risiko zeichnet, wird als Zedent bezeichnet, der im Rahmen der so genannten Zession einen Teil dieses Risikos an den rückversichernden Zessionär weitergibt. Dafür muss der Zedent dem Zessionär einen Teil der Risikoprämie abgeben sowie einen Zuschlag, weil natürlich auch der Rückversicherer sein Geschäft gewinnbringend betreiben möchte.

Das Rückversicherungsunternehmen kann seinerseits Rückversicherungsschutz in Anspruch nehmen, was vor allem bei großvolumigen Risiken oder Elementarrisiken geschieht. Es wird dadurch zum Retrozedenten, der einen Teil seines Risikogeschäfts mit dem Erstversicherer weiterreicht an einen „Weiterrückversicherer“, den Retrozessionar. Dieser Vorgang der Weiterleitung von Rückversicherungsgeschäft heißt Retrozession und kann im Prinzip über zahlreiche Ebenen fortgesetzt werden.

Geschäftsbeziehungen in der Rückversicherung

Über die verschiedenen Zessions- und Retrozessionsebenen hinweg finden normalerweise mehrere der im nächsten Abschnitt beschriebenen Rückversicherungsformen Anwendung. Das gilt natürlich auch, wenn ein Unternehmen Teilrisiken bei mehr als einem Unternehmen rückversichert. Ein Rückversicherungsvertrag kann für Einzelrisiken ausgehandelt werden; man spricht dann von fakultativer Rückversicherung. Das Kontrastmodell ist die obligatorische Rückversicherung, bei der ein Vertrag für einen Gesamt- oder Teilbestand abgeschlossen wird. Alle in diesem Bestand enthaltenen oder später hinzukommenden Risiken gehen mit dem vertraglich zwischen Erst- und Rückversicherer vereinbarten Anteil in Rückversicherung, und der Rückversicherer kann deren Deckung auch nicht ablehnen.

Seit den 70er Jahren entwickeln sich neben den klassischen Rückversicherungsinstrumenten auch andere Ansätze zur Risikoteilung. Sie bedienen sich moderner, kapitalmarktorientierter Verfahren, und verlassen damit den geschlossenen Versicherungsbereich. Je nach Schwerpunkt unterscheidet man zwischen Finanz-Rückversicherung und dem allgemeineren alternativem Risikotransfer (ART). Darin enthalten sind zum Beispiel Verbriefungsvorgänge, bei denen typischerweise ein Kapitalmarktinvestor einen festen Betrag an einen Versicherer leistet, dessen Verzinsung oder Rückzahlung an versicherungstechnische Größen geknüpft sind.

Die Formen der Risikoteilung durch Mit- und Rückversicherung beeinflussen die Risikoverteilung des Versicherungsbestandes beim Erstversicherer auf unterschiedliche Weise. Für praktische Belange werden deshalb unternehmensindividuelle Rückversicherungsprogramme erstellt, die verschiedene Formen der Rückversicherung kombinieren und dadurch der Risikostruktur und den Geschäftszielen des Erstversicherers besser angepasst sind. Für eine ausführlichere Darstellung vgl. etwa Liebwein.