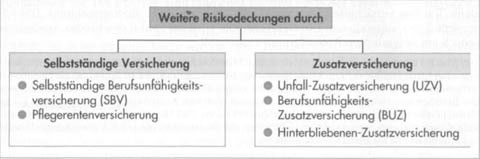

Selbstständige Berufsunfähigkeitsversicherung (SBV)

Es gelten folgende Versicherungsbedingungen:

• Allgemeine Bedingungen für die Berufsunfähigkeitsversicherung

Jeder fünfte Arbeitnehmer scheidet wegen Berufs- oder Erwerbsunfähigkeit vorzeitig aus dem Erwerbsleben aus. Hauptursachen sind Herz- und Kreislauferkrankungen sowie Rheuma und Gelenkserkrankungen. Dafür nach dem 1.1.1961 Geborene das Risiko der Berufsunfähigkeit nicht mehr durch die gesetzliche Rentenversicherung abgesichert ist und die bis dahin möglichen Rentenleistungen wegen Berufsunfähigkeit und Erwerbsunfähigkeit durch eine Erwerbsminderungsrente ersetzt wurden, besteht bei Arbeitnehmern eine erhebliche Versorgungslücke. Für sie empfiehlt sich der Abschluss einer Berufsunfähigkeitsversicherung besonders. Darüber hinaus bietet sich eine selbstständige Berufsunfähigkeitsversicherung in erster Linie für solche Personen an, die auf eine Hinterbliebenenversorgung verzichten und kein Kapital ansparen wollen bzw. dazu bereits andere Vorsorgeformen nutzen.

a) Begriff der Berufsunfähigkeit

Nach den Versicherungsbedingungen der privaten VR hegt Berufsunfähigkeit vor, wenn die versicherte Person infolge Krankheit, Körperverletzung oder Kräfteverfalls voraussichtlich sechs Monate ununterbrochen mindestens zu 50% außer Stande ist, ihren Beruf oder eine andere Tätigkeit auszuüben, die aufgrund ihrer Ausbildung und Erfahrung ausgeübt werden kann und der bisherigen Lebensstellung entspricht.

Teilweise Berufsunfähigkeit liegt vor, wenn die vorgenannten Voraussetzungen nur in einem bestimmten Grad voraussichtlich dauernd erfüllt sind.

Das WG kennt ebenfalls eine Definition der Berufsunfähigkeit.

Das Pflegefallrisiko ist bei der SBV in folgender Form berücksichtigt:

Ist der Versicherte sechs Monate ununterbrochen pflegebedürftig im Rahmen der Pflegestufe I gewesen, so gilt die Fortdauer dieses Zustandes als vollständige oder teilweise Berufsunfähigkeit.

Bewertungsmaßstab für die Pflegebedürftigkeit sind Art und Umfang der erforderlichen täglichen Hilfen durch eine andere Person.

Es werden 3 Grade der Pflegebedürftigkeit unterschieden, die sich nach der Zahl der Verrichtungen, die nicht mehr selbstständig ausgeführt werden können, bemessen. Beurteilungsmaßstab für die Einstufung des Pflegefalls sind Art und Umfang der täglichen persönlichen Hilfe bei folgenden sechs Verrichtungen: 1. Fortbewegen im Zimmer, 2. Aufstehen und Zubettgehen, 3. An- und Auskleiden, 4. Waschen, Kämmen und Rasieren, 5. Einnehmen von Mahlzeiten, 6. Verrichtung der Notdurft.

| Pflegestufe | Zahl der nicht mehr selbstständig ausführbaren Verrichtungen | Leistung in% der versicherten Rente |

| I | 3 | 40 |

| II | 4 oder 5 | 70 |

| III | 6 | 100 |

Bei Beamten tritt der Versicherungsfall ein, wenn sie dienstunfähig sind.

b) Leistungen

Ist der Versicherte zu mindestens 50% berufsunfähig, erbringt der VR folgende Leistungen:

• Zahlung der versicherten Berufsunfähigkeitsrente

• Volle Befreiung von der Beitragspflicht

Die Regelung, wonach der Versicherte für die Leistungspflicht zu mindestens 50% berufsunfähig sein muss (sog. 50%-Klausel), bezeichnet man als Standard- bzw. Pauschalregelung.

Neben dieser Pauschalregelung wird in der Praxis auch eine Staffelregelung angeboten. Danach ist die volle Rente erst ab einer Berufsunfähigkeit von mindestens 75% bzw. 66 2/3% fällig. Bei einem geringeren Grad der Berufsunfähigkeit (mindestens aber 25% bzw. 33 V3%) wird nur ein entsprechender Prozentsatz der vollen Rente gezahlt.

Unfall-Zusatzversicherung (UZV)

Es gelten folgende Versicherungsbedingungen:

• Allgemeine Bedingungen für die Unfall-Zusatzversicherung

Bei den meisten Kapital- und Rentenversicherungen mit Todesfallleistung kann eine Unfalltod-Zusatzversicherung eingeschlossen werden. Wenn der Versicherte während der Versicherungsdauer einen Unfall erleidet und innerhalb eines Jahres an den Folgen stirbt, wird neben der Todesfallleistung aus der Hauptversicherung zusätzlich die vereinbarte UZV-Leistung fällig.

Hat der Versicherte allerdings das 75. Lebensjahr vollendet, so wird die Leistung nur fällig, wenn der Versicherte den Unfall als Fahrgast bei der Benutzung eines Personenbeförderungsmittels erlitten hat und das Personenbeförderungsmittel dem Ereignis, das den Unfalltod des Versicherten verursacht hat, selbst ausgesetzt war (sog. Verkehrsmittelklausel).

Wie alle Zusatzversicherungen bildet auch die UZV mit der Versicherung, zu der sie abgeschlossen ist (Hauptversicherung), eine Einheit. Ohne die Hauptversicherung kann die Zusatzversicherung nicht fortgesetzt werden. Die Leistungshöhe der UZV ist an diejenige der Hauptversicherung gekoppelt. Wird die Leistung der Hauptversicherung herabgesetzt, vermindert sich auch der Versicherungsschutz aus der UZV.

Berufsunfähigkeits-Zusatzversicherung

a) Leistungsumfang

Das Risiko der Berufsunfähigkeit kann zu fast allen Kapital- und Rentenversicherungen mit Todesfallleistung auch durch eine Berufsunfähigkeits-Zusatzversicherung (BUZ) abgeschlossen werden.

Bei Eintritt der Berufsunfähigkeit ist – je nach Vereinbarung – eine der folgenden Leistungen fähig:

• Beitragsbefreiung

BUZ und Hauptversicherung werden für die Dauer der Berufsunfähigkeit, längstens jedoch bis zum Ende der Laufzeit, bei gleich bleibender VS beitragsfrei gestellt. Beide Versicherungen bleiben weiterhin bestehen.

• Beitragsbefreiung und Rentenzahlung

Neben der Beitragsfreistellung wird eine Berufsunfähigkeitsrente gezahlt.

Ist die Hauptversicherung eine Altersrentenversicherung, kann die Berufsunfähigkeitsrente höchstens so hoch sein wie die vereinbarte Altersrente. In einigen Fällen besteht auch die Möglichkeit, dass nach langjähriger, ununterbrochener Berufsunfähigkeit anstelle der weiteren Rentenzahlung eine Kapitalleistung gewählt werden kann.

In der BUZ kennt man ebenfalls die Pauschalregelung und die Staffelregelung,

soweit es um die Leistungspflicht des VR geht.

b) Tarifmerkmale

Wenn die Hauptversicherung erlischt (Ablauf, Tod, Vertragsaufhebung nach Kündigung), ist die BUZ beendet. Bei Umwandlung des Vertrages in eine beitragsfreie Versicherung mit herabgesetzter VS wird geprüft, ob eine beitragsfreie BU-Rente aus der beitragsfreien VS gebildet werden kann, die der jährlichen Mindest-BU-Rente von z.B. 600,00€ entspricht. Ist dies der Fall, wird auch die BUZ als beitragsfreie Versicherung fortgeführt. Andernfalls erlischt die BUZ und das für die

BU-Rentenbildung zur Verfügung stehende Kapital wird bei der Ermittlung der beitragsfreien VS mit berücksichtigt. Außerdem geht der Leistungsanspruch dann verloren, wenn der Grad der Berufsunfähigkeit unter 50% (bei vereinbarter 50%-Klausel) bzw. 25% oder 33 V3% (bei vereinbarter 25/75%-Klausel oder 33’/3 / 66V3%-Klausel) sinkt oder das Endalter der BUZ erreicht ist. Das Höchstendalter, das auch bei länger laufender Hauptversicherung nicht überschritten werden kann, beträgt i. d. R. 63 oder 65 Jahre (bei Frauen 60 Jahre).

Für die Risikoeinschätzung sind in der BUZ neben den Gesundheitsverhältnissen auch das Geschlecht und der ausgeübte Beruf von wesentlicher Bedeutung.