Um sicherzustellen, dass der Versicherungsnehmer einen seiner Bedarfssituation möglichst angemessenen Versicherungsschutz erhält, sind dem Versicherungsunternehmen im Vorfeld umfangreiche Beratungs- und Informationspflichten auferlegt worden. Ein Vertragsabschluss setzt voraus, dass eine Partei einen Antrag stellt, der von der anderen Vertragspartei angenommen wird. Unter gewissen Voraussetzungen sind Möglichkeiten zum Widerruf oder Rücktritt gegeben. Sie sollen zum Beispiel gewährleisten, dass vor allem der Versicherungsnehmer Gelegenheit findet, seine Vertragsentscheidung zu korrigieren. Der Vertragsabschluss selbst wird durch einen Versicherungsschein dokumentiert.

Beratungs- und Informationspflichten

In Anlehnung an die im Zuge der Umsetzung der EU-Vermittlerrichtlinie vorgenommenen Änderungen des Vermittlerrechts wurden im VVG die §§6 und 7 formuliert, die die Pflicht zur Beratung und Information des Versicherungsnehmers sowie deren Dokumentation auf das Versicherungsunternehmen ausdehnen. Auf diese Weise werden angestellte Vermittler den gleichen Regeln unterworfen wie Versicherungsvertreter. Durch deren Beratungsleistung gelten die entsprechenden Pflichten des Unternehmens als erfüllt. Da Makler eigenständig das Kundeninteresse zu vertreten haben, entfällt in Bezug auf deren Tätigkeit eine eigenständige Beratungspflicht durch den Versicherer. Verträge, die auf dem Wege des Fernabsatzes, beispielsweise über das Internet, geschlossen werden, begründen ebenfalls keine Beratungspflicht des Versicherers, da sie in der Praxis kaum zu gewährleisten wäre.

Das Versicherungsunternehmen hat nach § 6(4) VVG während der Vertragslaufzeit sicherzustellen, dass der Versicherungsnehmer auf Umstände hingewiesen wird, die eine Vertragsänderung motivieren könnten. Diese Umstände müssen für das Unternehmen erkennbar sein.

Beispiel:

Ist bei einer zur Ablösung eines Bauspardarlehens abgeschlossenen Lebensversicherung aufgrund sinkender Überschüsse fraglich, ob das angepeilte Sparziel erreicht wird, könnte eine Erhöhung der Versicherungssumme infrage kommen.

Das Unternehmen muss außerdem nach §7 VVG dafür sorgen, dass der Kunde vor seiner Vertragserklärung, die durch den Antrag oder die Zustimmung zum Angebot des Versicherers erfolgt, alle vertragsrelevanten Informationen erhalten hat, sofern dieser sich nicht mit einer späteren Informationsübermittlung einverstanden erklärt. Diese Verpflichtung geht über das alte Vertragsrecht hinaus, das dem Versicherer im Rahmen des so genannten Policenmodells erlaubte, wesentliche Vertragsinformationen erst zusammen mit dem Versicherungsschein zur Verfügung zu stellen (§ 5 a VVG-alt).

Im alten Recht waren die Informationspflichten noch außerhalb des Versicherungsvertragsgesetzes beschrieben, nämlich in § 10a VAG und dessen Anlage D für die Lebensversicherung. Mit der Novelle wurden sie Gegenstand einer eigenen Verordnung über Informationspflichten bei Versicherungsverträgen (VVG-Informationspflichtenverordnung, VVG-InfoV) des Bundesjustizministeriums, da das Informationsbedürfnis weniger gegenüber der Öffentlichkeit, sondern in erster Linie gegenüber dem Kunden zu sehen ist.

Der Versicherer hat demnach wesentliche Angaben über

• sich als Unternehmen,

• Einlagensicherungsmaßnahmen zum Schutz des Vermögens der Versicherten,

• wichtige Leistungsmerkmale,

• die Höhe und Zusammensetzung der Prämie sowie deren Zahlungsmodalitäten,

• besondere finanztechnische Risiken,

• Beginn, Ende, Dauer und Fristen,

• Widerrufsrechte, allgemeine Rechtsgrundlagen, Gerichtszuständigkeit und Beschwerdeverfahren

vorab bereitzustellen. Bei Neuabschlüssen ab dem 1. Juli 2008 ist als übersichtliche und knappe Zusammenfassung der wichtigsten Vertrags- und Tarifmerkmale ein zusätzliches Produktinformationsblatt zu gestalten und den übrigen Informationsunterlagen voranzustellen.

An die vorvertraglichen Informationen in der Lebens-, Berufsunfähigkeits- und Krankenversicherung werden zusätzliche Anforderungen gestellt.

Gegenüber dem Versicherungsunternehmen darf der Kunde schriftlich auf Beratung und Information verzichten (Verzichtserklärung). Der Versicherer muss ihn jedoch zuvor darüber aufklären, dass dies seine Möglichkeiten beeinträchtigen kann, Schadenersatzansprüche wegen fehlerhafter Beratung geltend zu machen.

Antrag

Der Versicherungsvertrag ist ein Vertrag bürgerlichen Rechts, der durch Antrag und darauffolgende Annahmeerklärung zustande kommt. Seine Inhalte sind einerseits in der eigentlichen Vertragsurkunde niedergelegt, üblicherweise als Versicherungsschein oder Police bezeichnet. Andererseits sind produkt- oder spartenspezifische, aber nicht vertragsindividuelle Regelungen in den Allgemeinen und Besonderen Versicherungsbedingungen (AVB und BVB) fixiert. In der Police kann auf Formulierungen des Antrags ebenso verwiesen werden wie auf ergänzende Klauseln.

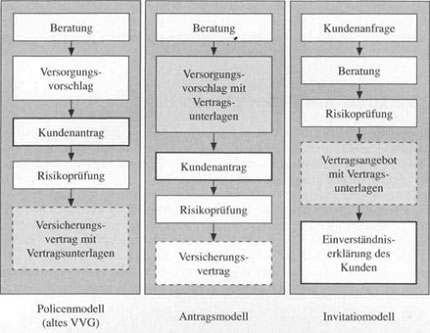

Üblicherweise stellt der Versicherungsnehmer den Antrag, auch wenn diesem oft die Initiative eines Versicherungsvermittlers vorausgeht. Für den potenziellen Versicherungsnehmer erstellte Angebote sind zunächst keine Anträge im Sinne des Vertragsrechts, sondern erfüllen Informations- oder Werbezwecke. Das Unternehmen muss seinen Vertrieb aber so organisieren, dass dem Kunden im Rahmen der Informationspflichten die relevanten Vertrags- und Tarifinformationen vor Antragstellung vorliegen. Diese Vorgehensweise wird darum als Antragsmodell bezeichnet.

Formal kann der Antrag allerdings auch vom Unternehmen ausgehen, indem der Kunde ein Angebot anfordert, welches der Versicherer zusammen mit allen relevanten Vertragsunterlagen unterbreitet. Der Vertrag kommt zustande, wenn der Kunde diesem Angebot durch eine unterschriebene Erklärung zustimmt. Dieser Weg zum Vertragsabschluss, der die neuen vorvertraglichen Informationspflichten erfüllt, wird unter der Bezeichnung Invitatiomodell betrieben (von lat. invitatio ad offerendum = Aufforderung zur Angebotsabgabe). Selbstverständlich müssen hierbei dem Versicherer die vertragsspezifischen und risikobestimmenden Informationen schon mit der Kundenanfrage zur Kenntnis gelangen. Auch die Risikoprüfung des Versicherers muss bereits erfolgt sein, bevor das Angebot zugestellt wird.

Wege zum Abschluss eines Versicherungsvertrages. Hellgraue Markierung: Eingang der Vertragsunterlagen beim Kunden; gestrichelter Rand: Vertragserklärung des Versicherungsunternehmens; fett umrandet: Vertragserklärung des Kunden

Der Antrag ist in der Regel ein vom Versicherer ausgestaltetes Formular, in dem der Antragsteller alle wichtigen Parameter des gewünschten Vertrages nennt und durch seine Unterschrift bestätigt. Antragsformulare dürfen nur so viele rechtlich selbstständige Versicherungsverhältnisse umfassen, dass Übersichtlichkeit und Lesbarkeit dadurch nicht beeinträchtigt werden. Sie müssen auf die zugrunde liegenden AVB ausdrücklich verweisen. Ansonsten ist die Antragsgestaltung für den Versicherer frei.

Auf der Basis des Antrags entscheidet der Versicherer über Annahme oder Ablehnung. Ein Antrag enthält daher typischerweise:

• Vertragsparameter, wie Versicherungssumme, Versicherungsbeitrag, Beginn oder Laufzeit,

• Angaben über die zu versichernden Personen oder Gegenstände, die eine Risikoprüfung ermöglichen,

• Ermächtigungserklärungen.

Ermächtigungserklärungen gestatten dem Versicherer die Weitergabe vertragsbezogener Daten an Verbände oder andere Unternehmen der Branche, oder erlauben ihm – in der Personenversicherung – Informationen bei Ärzten, Krankenhäusern etc. einzuholen. Eine derartige

Entbindung von der Schweigepflicht darf nach einer Entscheidung des Bundesverfassungsgerichts vom 23. Oktober 2006 als Generalvollmacht eingefordert werden, wenn der Versicherungsnehmer alternativ die Möglichkeit hat, sich für eine einzelfallbezogene Einwilligung zu entscheiden (§213 VVG).

Rücktritts- und Widerrufsrechte

Das bürgerliche Recht (§ 130 BGB) legt fest, dass ein Antrag grundsätzlich rechtswirksam wird, sobald er dem Empfänger zugegangen ist. In der Versicherungswirtschaft wird davon traditionell abgewichen, indem der Kunde seinen Antrag innerhalb einer Frist von zwei Wochen (in der Lebensversicherung: 30 Tage) widerrufen kann.

Im Zusammenhang mit der Abschaffung des Policenmodells wurde durch §§ 8 und 152 VVG die kundenfreundliche Regelung, die bis 2007 nur für Fernabsatzverträge galt, im Wesentlichen auf alle Versicherungsverträge übertragen. Der Beginn der Widerrufsfrist ist nun einheitlich auf den Zeitpunkt gelegt, an dem der Versicherungsschein dem Kunden zugegangen ist und ihm alle vertragsrelevanten Informationen vorliegen. Dazu gehören beispielsweise die vollständigen AVB, aber auch ein deutlicher Hinweis, dass der Kunde überhaupt ein Widerrufssrecht hat.

Vom Widerrufsrecht ausgenommen bleiben fortan Verträge mit einer Laufzeit von weniger als einem Monat, Verträge über eine vorläufige Deckung, bestimmte Pensionskassenverträge und Versicherungsverträge zu Großrisiken; in diesen Ausnahmefällen wäre ein Widerrufsrecht sinnwidrig oder eine unnötige Überdehnung des Verbraucherschutzgedankens.

Mit der Antragstellung beginnt die so genannte Bindefrist (§§ 147 und 148 BGB) von normalerweise vier Wochen, in der der Versicherungsnehmer an seinen Antrag gebunden bleibt. Erklärt das Versicherungsunternehmen die Annahme des Antrags nicht innerhalb der Bindefrist, ist der Antrag hinfällig. Übersendet der Versicherer seine Annahmeerklärung erst später, gilt dies als neues Angebot, dem der Kunde erneut zustimmen muss, und nicht automatisch als wirksamer Vertragsabschluss.

Neben dem allgemeinen Widerrufsrechl gibt es laut §5 VVG ein Widerspruchsrecht für Fälle, in denen Vertragsangebot und Antrag einerseits und Vertragstext gemäß Versicherungsschein und Vertragsbedingungen andererseits voneinander abweichen. Dies kann etwa dadurch geschehen, dass unterschiedliche Datenverarbeitungstechnik beim Versicherer gegenüber dem Angebot zu geringfügigen Abweichungen beim ausgewiesenen Versicherungsbeitrag führt oder dass dem Vertrag eine geänderte Fassung der AVB beigefügt wird.

§5 VVG definiert für solche Fälle ein stillschweigendes Genehmigungsverfahren (Billigungsklausel). Demnach gelten Abweichungen vom Antrag nach einem Monat ab Zugang des Versicherungsscheins als genehmigt, wenn der Kunde auf sie deutlich hingewiesen und darüber aufgeklärt wurde, dass er den Änderungen binnen Monatsfrist widersprechen muss, sein Schweigen andernfalls nach Ablauf dieser Frist als Zustimmung gewertet wird. Auf die Änderungen deutlich hinzuweisen schließt nach den neuen Informationspflichten die erneute Überreichung sämtlicher vorvertraglicher Informationen mit den geänderten Daten ein.

Die Abweichungen werden also unter diesen Voraussetzungen Vertragsbestandteil, wenn der Kunde nicht ausdrücklich widerspricht. Wurde der Kunde hingegen nicht über sein Widerspruchsrecht aufgeklärt, gelten die Abweichungen vom Inhalt des Antrags nicht als Vertragsbestandteil. Der Vertrag gilt dann vielmehr als so zustande gekommen, wie es dem Inhalt des Antrags entspricht.

Versicherungsschein

Die Übersendung des Versicherungsscheins (auch Police) gilt als Annahmeerklärung durch das Versicherungsunternehmen. Nach Ablauf der Widerrufs- und Widerspruchsfristen ist der Vertrag damit wirksam geschlossen. Der Kunde ist folglich zur Beitragszahlung, der Versicherer zur Gewährung von Versicherungsschutz verpflichtet.

Der Versicherungsschein muss in Textform gestaltet sein (§3 (1) VVG), ein Papierausdruck (Urkunde) ist nach neuem Recht nur noch auf ausdrücklichen Kundenwunsch zwingend. Der Versicherungsschein hat vor allem Informationscharakter, da er normalerweise nicht sämtliche vertragsrelevanten Bestimmungen enthält.

Geht ein Versicherungsschein verloren, muss dem Versicherungsnehmer auf dessen Kosten ein Ersatz ausgestellt werden. In manchen Fällen kann der Versicherer verlangen, dass zuvor eine Kraftloserklärung für den alten Versicherungsschein erfolgt, um konkurrierenden Ansprüchen vorzubeugen.

Ein Versicherungsschein gilt zudem als einfacher Schuldschein. Der Versicherer darf ihn deshalb nach Ende des Versicherungsverhältnisses vom Versicherungsnehmer zurückverlangen. Ein auf den Inhaber ausgestellter Versicherungsschein – zum Beispiel in der kapitalbildenden Lebensversicherung – ist ein so genanntes hinkendes Inhaberpapier. Der Versicherer hat seine Leistungspflicht erfüllt, wenn er die Leistung gegenüber dem jeweiligen Inhaber des Dokuments erbringt, auch wenn dies nicht der Versicherungsnehmer oder der Bezugsberechtigte ist. Er kann allerdings einen Berechtigungsnachweis für den Empfang der Leistung fordern (§4(1) VVG).