Beispiel

Ein achtjähriges Mädchen hatte einen schweren Unfall, aus dem sich ein Dauerschaden ergab. Die Mutter hatte für ihre Tochter eine Unfallversicherung abgeschlossen. Sie meldete den Unfall ordnungsgemäß ihrer Versicherung. Dann folgten Behandlungen und so zog sich die Angelegenheit über einen längeren Zeitraum hin. Nach U/2 Jahren schrieb die Versicherung der Mutter einen Brief, in dem stand, dass sie die Fristen versäumt habe und nun die Versicherungsleistung (immerhin 38.000 Euro) nicht ausbezahlt werde. Dies war ein äußerst dramatischer Fall. Es gibt bestimmte Fristen in der Unfallversicherung, die dringend einzuhalten sind. Hand aufs Herz, wer liest seine Versicherungsbedingungen wirklich so genau durch bzw. lässt sich jeden Absatz erklären? Bei der Unfallversicherung kann die Unkenntnis fatale Folgen haben. Ein kleiner Satz, der die Fristen regelt, wird da oft übersehen.

Die Invalidität muss

● innerhalb eines Jahres nach dem Unfall eingetreten sowie

● spätestens vor Ablauf einer Frist von weiteren drei Monaten (also 15 Monate nach dem Unfall) ärztlich festgestellt und

● geltend gemacht sein.

Wurde auch nur eine dieser drei Voraussetzungen nicht erfüllt, muss die Versicherungsgesellschaft die Versicherungsleistung nicht ausbezahlen. Es ist zwar ein Entschuldigungsbeweis zugelassen. Wer aber denkt, dass die Unkenntnis der Versicherungsbedingungen eine Entschuldigung darstellt, wird enttäuscht. In vielen Urteilen wurde zwar bestätigt, es treuwidrig sei, wenn der Versicherer nicht auf die Fristen hinweist. Aber es passiert durchaus, dass der Versicherungsnehmer diesen Hinweis zwar liest, aber nicht werten kann. Aufgrund der Schwere der Folgen denken Sie bitte auf jeden Fall an die Einhaltung der oben genannten Fristen. Es muss der Hinweis speziell auf sämtliche Unfallfolgen (körperliche Beschwerden) erfolgen, die zur Invalidität fuhren.

Tipp: Lassen Sie sich über Anspruchsvoraussetzungen beraten

Denken Sie daran, dass es mit der Meldung des Unfalls nicht getan ist. Stehen Ihnen Leistungen aus der Unfallversicherung zu, lassen Sie sich über die Anspruchsvoraussetzungen beraten, damit Sie keine Fristen versäumen.

Was ist in der Unfallversicherung versichert?

Die Versicherungsdefinition eines Unfalls ist kompliziert: Ein Unfall liegt vor, wenn der Versicherte durch ein plötzlich von außen auf den Körper wirkendes Ereignis unfreiwillig eine Gesundheitsschädigung erleidet. Des Weiteren gilt als Unfall, wenn durch erhöhte Kraftanstrengung an Gliedmaßen oder Wirbelsäule ein Gelenk verrenkt wird oder Muskeln, Sehnen, Bänder oder Kapseln gezerrt oder zerrissen werden. Diese Begriffsbestimmungen führen immer wieder zu Rechtsstreitigkeiten. Wie schwer die Abgrenzung ist, zeigen die folgenden Beispiele.

Reine eigene Bewegungen ohne äußere Einwirkungen sind keine Unfälle. Demnach besteht in diesen Fällen kein Versicherungsschutz:

● Gymnastikübungen wie Brücken (Landgericht Köln Versicherungsrecht 1988, 462) oder

● Bandscheibenvorfall bei Anhebung eines Autoreifens (Oberlandesgericht Karlsruhe Versicherungsrecht 95, 775).

Kommt zur eigenen Bewegung aber noch eine äußere Einwirkung hinzu, besteht wiederum Versicherungsschutz. So z. B. beim Umknicken eines Fußes an einer Bordsteinkante (Oberlandesgericht Hamm Versicherungsrecht 1976, 336.) Entsteht aus dem Unfall ein bleibender Körperschaden, wird dieser anhand einer Gliedertaxe bewertet und ein Geldbetrag gemäß der festgelegten Versicherungssumme ausbezahlt.

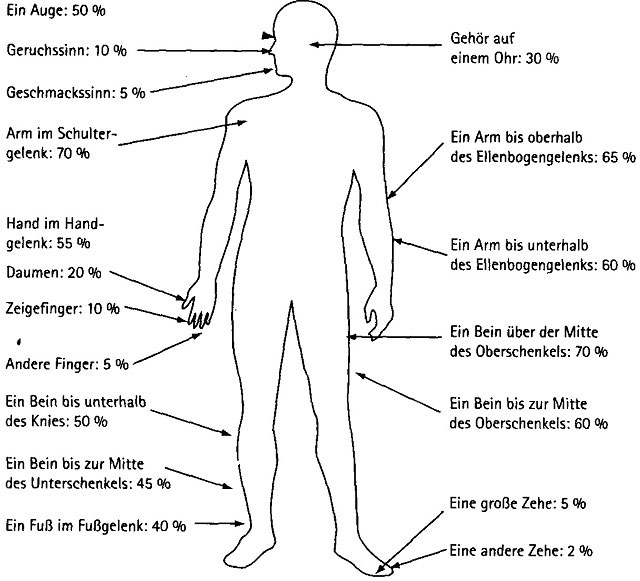

Folgende Invaliditätsgrade gelten bei Verlust oder Funktionsunfähigkeit:

Hier können Sie sehen, welcher Prozentsatz z. B. für einen fehlenden Daumen als Körperschädigung berechnet wird. Die einzelnen Festlegungen können zwischen den Versicherungsgesellschaften variieren.

Wie versichere ich mich richtig?

Bei der Unfallversicherung gilt der Grundsatz, nicht nur eine Versicherung abzuschließen. Vielmehr ist es wichtig, ausreichende Versicherungssummen zu vereinbaren. Die Unfallversicherung besteht aus verschiedenen Leistungsarten, die je nach Vertrag unterschiedlich vereinbart werden können.

Die Invaliditätsleistung bildet den Grundstock. Je nach Art des Vertrags unterscheidet man

● den Mehrleistungstarif,

● den linearen Tarif und

● den Progressionstarif.

In der Regel bietet der Progressionstarif das beste Preis-Leistungs-Verhältnis, sodass wir zur Vereinfachung nur diesen erläutern: Im Vertrag wird eine Grundsumme festgelegt. Diese darf nicht zu niedrig sein, um einen effektiven Versicherungsschutz zu erhalten. Daher ist eine Mindestgrundsumme von 100.000 Euro anzuraten. Zusätzlich wird eine Progressionsstaffel vereinbart. Diese sollte zwischen 225 und 300 Prozent liegen. Höhere Progressionsstaffeln führen dazu, dass in der Regel die Grundsummen zu niedrig angesetzt werden. Die Höhe der Versicherungsleistung nach einem Unfall richtet sich nach dem Grad der Invalidität. Dieser wird durch eine ärztliche Begutachtung festgestellt. Ab 25 Prozent Invaliditätsgrad steigt die Versicherungsleistung überproportional. Es ist wichtig, dass diese Steigerung schon bei niedrigen Invaliditätsgraden ansteigt und nicht erst ab 70 oder 90 Prozent Invalidität. Die Eingliederung des Grades der Invalidität kann je nach Vereinbarung unterschiedlich sein. Ebenso ergeben sich nach Vereinbarung der Progressionshöhe im Vertrag im Leistungsfall unterschiedliche Entschädigungssummen.

Beispiel: Progressionstarif nach AUB 88

Grundversicherungssumme: 100.000 €

| Verlust oder Funktionsfähigkeit | anzusehender Grad der Invalidität | Progression 225 % | Progression 350 % |

| Verlust großer Zeh | 5% | 5.000 € | 5.000 € |

| Verlust Fuß im Fußgelenk | 40% | 55.000 € | 70.000 € |

| Verlust Arm im Schultergelenk | 70% | 135.000 € | 200.000 € |

| Vollinvalidität | 100% | 225.000 € | 350.000 € |

Ist die Todesfallleistung als Einschluss wichtig?

Die Summe für die Todesfallleistung sollte nicht allzu hoch gewählt werden (ca. 5.000 Euro). Eine bessere und effektivere Absicherung bietet für dieses Risiko eine Risikolebensversicherung, da hier der Tod durch Krankheit ebenfalls abgesichert ist. In den Versicherungsbedingungen steht ein unscheinbarer Passus, der im Leistungsfall für Unverständnis sorgt: „Tritt der Tod unfallbedingt innerhalb eines Jahres nach dem Unfall ein, so besteht kein Anspruch auf Invaliditätsleistung“.

So traurig dies ist, aber die Versicherung kann bei einem schweren Unfall mit der Auszahlung der Invaliditätsleistung ein Jahr warten. Tritt der Tod zum Beispiel acht Monate nach dem Unfall ein, muss keine Invaliditätsleistung gezahlt werden. Ist eine Todesfallleistung festgelegt, wird nur diese fällig.

Rentenzahlung

Neu auf dem Markt ist die Festlegung einer monatlichen Rente ab einem Körperschaden von 50 Prozent. Dies ist bei Kindern, gefährlichen Berufen (z. B. Kraftfahrer, Dachdecker) und Hausfrauen sinnvoll.

Zusatzbausteine nicht notwendig

Des Weiteren können Zusatzleistungen vereinbart werden, etwa

● Krankenhaustagegeld,

● Genesungsgeld,

● Übergangsgeld.

Diese Beträge sind effektiver für die Erhöhung der Invaliditätsleistungen einzusetzen. Weitere zum Teil beitragsfreie Zusätze wie z. B. Kurkostenhilfe, Bergungskosten, kosmetische Operationen usw. sollten nicht als Bewertungskriterien beim Abschluss gelten.

Dynamik der Beiträge

In vielen Verträgen kann man eine Dynamik vereinbaren. Dadurch werden die Versicherungsleistung, aber auch der Versicherungsbeitrag jährlich erhöht. Teilt Ihnen die Versicherungsgesellschaft die Erhöhung mit, können Sie diese widerrufen und es bleibt beim alten Versicherungsbeitrag.

Tipp: Ausreichende Invaliditätsleistung vereinbaren

Vereinbaren Sie gleich beim Abschluss des Vertrags eine ausreichende Versicherungssumme, so müssen Sie nicht jedes Jahr aufpassen und die Erhöhung widerrufen. Sollte die Versicherungssumme durch Änderung Ihrer persönlichen Verhältnisse plötzlich zu niedrig sein, ist das nicht weiter problematisch. Sie können dann einen neuen Vertrag abschließen. Hier wirkt sich Ihr Eintrittsalter nicht auf den Versicherungsbeitrag aus. Voraussetzung ist allerdings, dass Sie keinen Fünfjahresvertrag abgeschlossen haben, den Sie nicht kündigen können. Schließen Sie daher Jahresverträge ab. So können Sie individuell entscheiden.

Tipp: Beiträge jährlich bezahlen

Bei der Unfallversicherung wie auch bei anderen Versicherungsarten ist es günstiger, den Jahresbeitrag zu bezahlen. Sie haben zwar die Möglichkeit, halbjährlich oder monatlich zu zahlen, aber hierfür berechnet der Versicherer Zuschläge. Lassen Sie sich die einzelnen Varianten ausrechnen und prüfen Sie, ob Sie jährlich den Versicherungsbeitrag aufbringen können. So sparen Sie Geld.

weiterlesen Die Unfallversicherungen im Test Teil II