Situation

Klaus Meier (28 Jahre) arbeitet als technischer Angestellter bei der Maschinenbau AG. Von seiner Großmutter hat er 30000,00 € geerbt. Den größten Teil der Summe möchte er anlegen und wünscht deshalb eine Anlageberatung. Er denkt dabei auch an seine Altersvorsorge. Da er keine Erfahrung mit Finanzprodukten hat, weiß er nicht, worauf er achten muss und sucht Sie deshalb zwecks Beratung auf.

Anlageziele

Jeder Anleger verfolgt mit seiner Geldanlage bestimmte Anlageziele. Die individuellen Anlageziele hängen wesentlich mit der Ausgangssituation des Anlegers zusammen. Es gilt also zunächst, möglichst viel über den Anleger zu wissen, um seine Anlageziele genauer einzugrenzen und ihn auf dieser Grundlage adäquat zu beraten. Die Anlageziele lassen sich anhand des so genannten magischen Dreiecks beschreiben.

Gelegentlich wird auch vom magischen Viereck gesprochen. Beim Viereck wird die vierte Ecke mit der Bezeichnung niedrige Besteuerung versehen, beim Dreieck kann die niedrige Besteuerung im Zusammenhang mit der Rentabilität erläutert werden.

a) Rentabilität

Rentabilität bezeichnet den finanziellen Erfolg einer Anlage. Der Erfolg ergibt sich aus den Erträgen unter Berücksichtigung der Kosten und der Steuern.

• Erträge sind z.B. Zinsen, Dividenden, Kursgewinne, staatliche Prämien. Maßzahl ist die Rendite oder ROI (Return On Investment). Sie gibt das prozentuale Verhältnis von Erträgen zum eingesetzten Kapital nach Abzug der Kosten und Steuern an.

• Kosten können z. B. Verwaltungskosten oder Kontoführungsgebühren sein.

• Steuerliche Gesichtspunkte sind:

– die Ausnutzung von Freibeträgen,

– die unterschiedliche Besteuerung von bestimmten Erträgen,

– Steuervorteile bestimmter Anlageformen.

b) Sicherheit

Sicherheit bedeutet Erhaltung des angelegten Vermögens. Die Sicherheit einer Geld- und Vermögensanlage richtet sich nach den Risiken, denen sie unterworfen ist. Als Risiken gelten in der Zukunft liegende Unsicherheiten, Unwägbarkeiten und Gefahren.

Klassische Risiken sind:

– Emittenten- oder Ausfallrisiko,

– Konjunkturrisiko,

– Zinsänderungsrisiko,

– Kurs- oder Preisrisiko,

– Liquiditätsrisiko,

– Währungsrisiko,

– Inflationsrisiko,

– Politisches Risiko.

– Emittenten- oder Ausfallrisiko

Geben Marktteilnehmer Aktien oder Schuldverschreibungen heraus, so nehmen sie das Kapital für eine festgelegte Zeit (Schuldverschreibungen) oder unbegrenzte Zeit (Aktien) auf. Die Herausgeber von Aktien und Schuldverschreibungen werden als Emittenten der Wertpapiere bezeichnet. Die Erwerber der Wertpapiere (Anleger) bekommen Zinsen beziehungsweise Dividenden. Am Ende der Laufzeit von Renten wird das Kapital in der Regel zurück gezahlt. Sollte ein Emittent während der Laufzeit in wirtschaftliche Schwierigkeiten geraten, sind die Zins- beziehungsweise Rückzahlungen oder aber die Dividendenzahlungen bei Aktien gefährdet. Je länger die Laufzeit eines Wertpapiers, desto schwieriger ist es für den Anleger, die Wahrscheinlichkeit eines Zahlungsausfalls einzuschätzen.

Exkurs: Rating

Private Rating-Agenturen wie die in den USA ansässigen Unternehmen Moody’s und Standard and Poor’s haben es sich u. a. zur Aufgabe gemacht, die Ausfallwahrscheinlichkeit von Schuldverschreibungen einzuschätzen. Die Rating-Agenturen bewerten sowohl Anleihen von Ländern als auch von Unternehmen. Die Vorgehensweise ist dabei unterschiedlich. Während bei der Ermittlung der Länderrisiken vor allem die politische und wirtschaftliche Situation eingehend beleuchtet wird, werden bei Unternehmen andere Kriterien bewertet. Zuerst werden die letzten Jahresabschlüsse auf Herz und Nieren geprüft. Als herausragende Punkte sind vor allem die Eigenkapitalausstattung und die Finanzplanung zu nennen. Daneben werden die Konkurrenzsituation des Unternehmens und die Entwicklungsmöglichkeiten der Branche und der Gesellschaft eingehend untersucht. Ein für den Erfolg des Unternehmens wichtiges, aber nur schwer zu quantifizierendes Erfolgskriterium ist die Qualität des Managements.

Das Rating wird regelmäßig, meist jährlich, aufgrund einer neuen Analyse aktualisiert. Die Einstufung durch die Rating-Agenturen hat auch Auswirkungen auf die Finanzierungskosten der Emittenten. Ein schlechtes Ratingergebnis kostet einen höheren Zinssatz, um die Schuldverschreibung am Markt zu platzieren.

Vom Rating ist das sog. Ranking zu unterschieden. Hierbei wird eine Reihenfolge (Platzierung) bestimmt.

Die Ratingagenturen Standard & Poor’s und Moody’s bewerten Wertpapiere und erteilen folgende Bonitätsurteile:

| Standard & Poor’s | Moody’s | Beschreibung |

| AAA | Aaa | Beste Qualität. Papiere sind faktisch mündelsicher. |

| AA (AA+ bis AA-) | Aa1 bis Aa3 | Hohe Schuldnerqualität; gute Langzeitsicherheit der Anleihe. |

| A | A1 bis A3 | Obere Mittelklasse; langfristige Risiken. |

| BBB (BBB+ bis BBB-) | Baal bis Baa3 | Mittelklasse; Tilgungsfähigkeit des Schuldners ist noch adäquat. Langfristiger Schutz der Anleihe bleibt sicher. |

| BB (BB+ bis BB-)

| Ba1 bis Ba3 | Von dieser Kategorie abwärts gelten Wertpapiere als spekulativ. Schuldenbedienung nur bei sich besserndem konjunkturellen Umfeld gesichert. |

| B (B+ bis B-) | B1 bis B3 | Anleihe für dauerhaftes Investment ungeeignet. Langfristige Schuldenbedienung zweifelhaft. |

| CCC | Caa | Zinszahlungen und Tilgungen können nur mit Mühe geleistet werden. |

| CC | Ca | Anleihen dieser Kategorie sind hoch spekulativ. |

| C | C | Äußerst geringe Wahrscheinlichkeit einer Schuldentilgung. |

| D | D | Notleidend |

– Konjunkturrisiko

Unter Konjunkturrisiko wird die Gefahr von Kursverlusten verstanden, die dadurch entstehen, dass der Anleger die Konjunkturentwicklung nicht oder unzutreffend bei seiner Anlageentscheidung berücksichtigt und dadurch zum falschen Zeitpunkt eine Wertpapieranlage tätigt oder Wertpapiere in einer ungünstigen Konjunkturphase hält.

– Zinsänderung

Jeder Inhaber von Schuldverschreibungen geht das Risiko ein, dass sich der Marktzins verändert. Änderungen des Marktzinses haben folgenden Einfluss auf die eigene Position:

• Steigt das Zinsniveau, fallen die Kurse des eigenen Wertpapiers und umgekehrt.

• Die Kursbewegung ist umso stärker, je länger die Restlaufzeit der Anlage ist.

Dieses Risiko wird für den privaten Anleger deutlich, wenn er die Papiere vor Fälligkeit verkaufen will.

• Kurs- oder Preisrisiko

Unter Preisrisiko versteht man allgemein die Gefahr sich ändernder Preise. Dies gilt für alle börsennotierten Produkte, aber auch für die Währungen, Immobilien und Rohstoffe. Preisbestimmend ist das Verhältnis von Angebot und Nachfrage. Bei dem Zustandekommen von Angebot oder Nachfrage spielen Kosten, Gewinnvorstellungen, individuelle Bedürfnisse und Erwartungen eine Rolle. Findet sich kaum oder keine Nachfrage für das Anlageprodukt, so muss der Anbieter seine Preisvorstellung möglicherweise nach unten korrigieren und damit erneut an den Markt gehen. Bei einer Auflösung seiner Anlage zu einem nicht aufschiebbaren Zeitpunkt kann es deshalb zu Verlusten kommen.

– Liquiditätsrisiko

Die Liquidität einer Kapitalanlage beschreibt die Möglichkeit für den Anleger, seine Vermögenswerte jederzeit zu marktgerechten Preisen zu verkaufen. Dies ist üblicherweise dann der Fall, wenn ein Anleger seine Wertpapiere verkaufen kann, ohne dass schon ein (gemessen am marktüblichen Umsatzvolumen) durchschnittlich großer Verkaufsauftrag zu spürbaren Kursschwankungen führt und nur auf deutlich niedrigerem Kursniveau abgewickelt werden kann.

– Währungsrisiko

Dem Währungsrisiko unterliegen Wertpapiere, deren Zinsen und Rückzahlung in einer anderen Währung geleistet werden. Verliert der US-Dollar gegenüber dem Euro an Wert, so sinkt der Wert einer Dollaranleihe im Besitz eines Deutschen umgerechnet in Euro.

– Inflationsrisiko

Unter Inflationsrisiko versteht man die Tatsache, dass insbesondere festverzinsliche Anlagen real dadurch entwertet werden, dass die Preissteigerungsrate während der Laufzeit des Papiers ansteigt und dadurch die Kaufkraft zurückgeht. Bei Rückzahlung des Anlagebetrages kann der Anleger dann für sein Geld weniger kaufen, als zum Zeitpunkt der Geldanlage.

– Politisches Risiko

Souveräne Staaten können aus verschiedenen Gründen Maßnahmen treffen, die sich zum Nachteil des ausländischen Anlegers auswirken. So kann es sein, dass durch Kapitalverkehrsbeschränkungen der Transfer von Anlagegeldern nicht mehr gewährleistet werden kann. In extremen Fällen kann es zu Enteignungen ausländischer Guthaben kommen.

c) Liquidität

Unter Liquidität versteht man die Möglichkeit, Anlagen in Bargeld umzuwandeln. Dabei ist eine Anlage umso liquider, je schneller und einfacher sie in liquide Mittel umgewandelt werden kann. Zu berücksichtigen ist hier jedoch die Liquidierung zu fairen Preisen. Das Kriterium der Liquidität wird vor allem von börsennotierten Anlageprodukten erfüllt.

d) Zielkonflikte

Die beschriebenen Anlageziele stehen in Konkurrenz zueinander. Es gibt also Zielkonflikte:

• Hohe Rentabilität ist in der Regel mit hohen Risiken verbunden. Sicherheit muss mit

Abstrichen an der Rendite erkauft werden.

• Liquide Geldanlagen erbringen in der Regel niedrigere Renditen als langfristige

Anlagen. Die Darstellung der Anlageziele Rentabilität, Sicherheit, Liquidität als Dreieck soll das Spannungsverhältnis zwischen diesen Zielen symbolisieren.

Anlageformen

| Anlageangebote der Kreditinstitute bzw. Versicherungsgesellschaften | Liquiditätsstufe | ||

| • Bargeld • Sichteinlagen (Guthaben auf Kontokorrentkonten) • Termineinlagen • Spareinlagen mit vereinbarter Kündigungsfrist von drei Monaten | 1 (sehr liquide) | ||

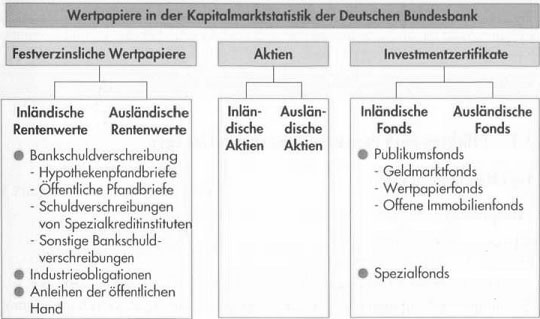

| • Festverzinsliche Wertpapiere • Aktien • Investmentzertifikate • Optionen • Spareinlagen mit vereinbarter Kündigungsfrist von mehr als drei Monaten | 2 | ||

| • Sparbriefe • Börsenmäßig nicht gehandelte Wertpapiere | 3 | ||

| • Kapitallebensversicherungen • Beteiligungen an geschlossenen Immobilienfonds | 4 | ||

| • Beteiligungen an nicht börsennotierten Unternehmen • Steuerbegünstigte Anlagen • Immobilien | 5 | ||