Um zu entscheiden, was Sie mit noch langfristig laufenden falschen Lebensversicherungen anstellen, brauchen Sie einige Angaben von Ihrer Versicherungsgesellschaft. Das sind

die Auszahlung bei sofortiger Kündigung (der so genannte Rückkaufswert einschließlich Überschussanteile),

die voraussichtliche Auszahlung nach einer Laufzeitverkürzung,

die voraussichtliche Auszahlung bei Beitragsfreistellung (zum ursprünglichen oder verkürzten Ablauf),

die voraussichtliche Auszahlung zum regulären Ablauf.

Bei einer Beitragsfreistellung wird die so genannte beitragsfreie Versicherungssumme entsprechend den bisher gezahlten Beiträgen neu berechnet. Diese Summe ist also geringer als die ursprüngliche Versicherungssumme. Sie wird bei Ablauf der Versicherung einschließlich Überschussanteile ausgezahlt. Eine Laufzeitverkürzung hat den Vorteil, dass ein regulärer Ablauf erreicht und damit bei der Auszahlung so genannte Schlussgewinne fällig werden, wogegen bei einer Kündigung oft ein Stornoabzug erfolgt. Sie brauchen für eine vernünftige Entscheidung zu Ihren Kapitalversicherungen von Ihrer Gesellschaft Antworten auf mehrere Fragen, sollten also – wie folgt – an Ihre Gesellschaft schreiben:

Betr.: Lebensversicherung Nr

..

Für eine eventuelle Neuordnung meines Vertrages bitte ich um Beantwortung

folgender Fragen:

1. Wie hoch ist die voraussichtliche Ablaufleistung zum Vertragsablauf?

2. Wie hoch wäre die voraussichtliche Ablaufleistung bei Beitragsfreistellung zum jetzigen Zeitpunkt?

3. Wie hoch ist zurzeit der Rückkaufswert einschließlich Überschussbeteiligung?

4. Bitte machen Sie mir ein Angebot auf Verkürzung der Laufzeit zum nächstmöglichen Zeitpunkt unter Beachtung der steuerlichen Mindestlaufzeit von zwölf Jahren ab Vertragsbeginn und bei Beibehaltung des jetzigen Beitrages und geben Sie dabei an: Wie hoch wäre nach der Laufzeitverkürzung die voraussichtliche Ablaufleistung bei Weiterzahlung der Beiträge? – Wie hoch ohne Weiterzahlung der Beiträge?

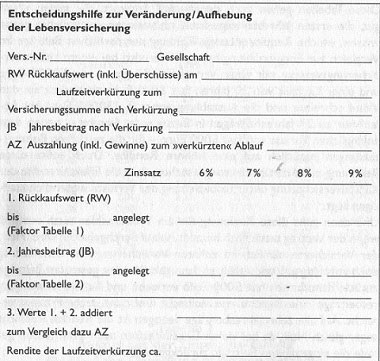

Der Bund der Versicherten berechnet für Mitglieder Entscheidungshilfen, wenn sie diese Werte von ihrer Gesellschaft erhalten haben und dem BdV vorlegen. Dabei werden die einzelnen Ablaufleistungen und eventuellen Beitragszahlungen unter Zugrundelegung einer Zinses- zins-Rechnung gegenübergestellt.

Eine Abkürzung der Laufzeit ist grundsätzlich möglich, nur muss für eine steuerfreie Auszahlung der angesammelten Überschüsse eine Gesamtlaufzeit ab ursprünglichem Beginn (!) von zwölf Jahren eingehalten werden und die Beiträge dürfen nicht höher als vorher sein. Allerdings ist jede Vertragsänderung – wie ein Vertragsabschluss – von der Zustimmung beider Vertragsparteien abhängig. Wenn also die Versicherungsgesellschaft ihre Zustimmung verweigert, bleibt dem Versicherten nur die Möglichkeit der Kündigung.

Laufzeitverkürzung

Haben Sie die oben genannten Werte, entscheiden Sie erst einmal über die künftige Laufzeit. Können Sie den Beitrag ganz oder teilweise noch steuerlich ausnutzen, sollten Sie die Laufzeit auf jeden Fall auf zwölf Jahre verkürzen und dabei evtl. auch noch den künftigen Beitrag entsprechend Ihren Sonderausgaben herabsetzen.

Dann haben Sie zwei Möglichkeiten:

1. Nach der Verkürzung der Laufzeit können Sie die Versicherung für die letzten Jahre beitragsfrei stellen lassen. (Wichtig: Erst nach Erhalt des Nachtrags über die Laufzeitverkürzung die Beitragsfreistellung beantragen, weil eine beitragsfreie Versicherung nicht mehr verändert, also auch nicht mehr verkürzt werden kann!)

2. Sie zahlen noch die Beiträge für die letzten Jahre nach der Laufzeitverkürzung. Hier können Sie von der Gesellschaft verlangen, dass als Beitrag die angesammelten Überschussanteile verwendet werden. Bei Laufzeitverkürzungen nehmen die Gesellschaften sehr häufig eine Beginnverlegung vor, die nach versicherungstechnischen Berechnungen des neuen Deckungskapitals erfolgt und nicht nachprüfbar ist. Für die reguläre Vertragsdauer und die steuerliche Behandlung der Versicherung ist aber der ursprüngliche Vertragsbeginn maßgebend.

Wenn Sie die oben angegebenen Werte erfragt haben, brauchen Sie ein paar Eckwerte aus der Zinseszins-Tabelle, um feststellen zu können, ob die Auszahlung des Rückkaufswertes jetzt oder das Warten auf die Auszahlung der beitragsfreien Summe in ein paar Jahren das bessere Geschäft ist (siehe die unten abgebildeten Zinseszins-Tabellen). Das Ganze ist ein Rechenexempel. So können Sie z. B. aus der nachfolgenden Tabelle 1 ersehen, dass 10000 Euro Rückkaufswert und Überschussbeteiligung – jetzt kassiert und zur Tilgung eines Acht- Prozent-Kredites verwendet – in 15 Jahren 31 700 Euro ergeben. Die beitragsfreie Summe zuzüglich Gewinne, die Ihnen Ihr Versicherungsunternehmen in 15 Jahren auszuzahlen verspricht, ist vielleicht wesentlich niedriger als diese 31 700 Euro. Dann ist es besser, sich mit dem Rückkaufswert abzufinden.

Tabelle 1 Auszug aus der Zinseszins-Tabelle für einmalig angelegte Beträge

Faktoren für

. Jahre

..zu

Zinsen

| Jahre | 5% | 6% | 7% | 8% | 9% | 10% |

| 3 | 1.16 | 1,19 | 1,23 | 1.26 | 1,30 | 1,33 |

| 4 | 1,22 | 1,26 | 1.31 | 1,36 | 1,41 | 1,46 |

| 5 | 1,28 | 1,34 | 1,40 | 1,47 | 1,54 | 1.61 |

| 6 | 1,34 | 1,42 | 1,50 | 1,59 | 1,68 | 1,77 |

| 7 | 1.41 | 1,50 | 1,61 | 1,71 | 1,83 | 1,95 |

| 8 | 1,48 | 1,59 | 1,72 | 1,85 | 1,99 | 2,14 |

| 9 | 1,55 | 1,69 | 1.84 | 2,00 | 2,17 | 2,36 |

| 10 | 1.63 | 1,79 | 1,97 | 2,16 | 2,37 | 2,59 |

| 12 | 1,80 | 2,01 | 2,25 | 2,52 | 2,81 | 3,14 |

| 15 | 2,08 | 2,40 | 2,76 | 3,17 | 3,64 | 4,18 |

| 20 | 2,65 | 3,21 | 3,87 | 4,66 | 5,60 | 6,73 |

| 25 | 3,39 | 4,29 | 5,43 | 6,85 | 8,62 | 10,83 |

| 30 | 4,32 | 5,74 | 7,61 | 10,06 | 13,27 | 17,45 |

Für die Berechnung, was die Weiterzahlung Ihrer Beiträge oder das Ansparen gleicher Beträge oder die Tilgung von Schulden (statt-Beitragszahlung) bis zum Ablauf Ihrer Versicherung erbringen:

Tabelle 2 Auszug aus der Zinseszins-Tabelle für jährliche Einzahlung desselben Betrages

Faktoren für Jahre zu Zinsen

(Faktor x jährlich gezahlter Betrag)

| Jahre | 5% | 6% | 7% | 8% | 9% | 10% |

| 3 | 3,31 | 3,37 | 3,44 | 3,51 | 3,57 | 3,64 |

| 4 | 4,53 | 4,64 | 4,75 | 4,87 | 4,98 | 5,11 |

| 5 | 5,80 | 5,98 | 6,15 | 6,34 | 6,52 | 6,72 |

| 6 | 7,14 | 7,39 | 7,65 | 7,92 | 8,20 | 8,49 |

| 7 | 8,55 | 8,90 | 9,26 | 9,64 | 10,03 | 10,44 |

| 8 | 10,03 | 10,49 | 10,98 | 11,49 | 12,02 | 12,58 |

| 9 | 11,58 | 12,18 | 12,82 | 13,49 | 14,19 | 14,94 |

| 10 | 13,21 | 13,97 | 14,78 | 15,65 | 16,56 | 17,53 |

| 12 | 16,71 | 17,88 | 19,14 | 20,50 | 21,95 | 23,52 |

| 15 | 22,66 | 24,67 | 26,89 | 29,32 | 32,00 | 34,95 |

| 20 | 34,72 | 38,99 | 43,87 | 49,42 | 55,76 | 63,00 |

| 25 | 50,1 1 | 58,16 | 67,68 | 78,95 | 92,32 | 108,18 |

| 30 | 69,76 | 83,80 | 101,07 | 122,35 | 148,55 | 180,94 |

Diese Tabellen geben auch denen eine Antwort, die sagen: Nun gut, die ersten Jahresbeiträge habe ich verloren. Ich möchte gerne wissen, welche Rendite jetzt die Zahlung der restlichen Beiträge im Vergleich zur Endauszahlung bringt. Wer also bei einem Lebensversicherungsvertrag mit einer Versicherungssumme von 50000 Euro und einer Laufzeit von 30 Jahren fast 5000 Euro als Verlust in den Wind schreibt und die Auszahlung von z.B. 130000 Euro bei Ablauf nur zu 27 Jahresbeiträgen in Bezug setzt, kommt – neben dem anfänglichen Verlust von fast 5000 Euro – für die restlichen Beitragszahlungen natürlich auf eine höhere Rendite. Doch sollte diese Rechnung nicht darüber hinwegtäuschen, dass die Effektivrendite der Kapitalversicherung unter Einbeziehung der Verluste wesentlich niedriger liegt.

Und dann geht diese Rechnung für ein Weiterzahlen auch nur auf, wenn der Vertrag tatsächlich bis zum Ablauf durchgehalten wird. Hebt der Versicherte nämlich im zehnten Versicherungsjahr den Vertrag doch vorzeitig auf, und erhält er dann gerade seine gesamten Beiträge zurück, dann hat er fast 5000 Euro verloren und für die letzten Jahresbeiträge eine Rendite von vielleicht fünf oder sechs Prozent erreicht. Auf alle zehn Jahresbeiträge bezogen ist die Rendite vielleicht sogar gleich Null, da bei vielen Gesellschaften nach zehn Jahren gerade die eingezahlten Beiträge zurückgezahlt werden. Beispielrechnung zu Tabelle 2: Sie wollen die Rendite Ihrer Lebensversicherung errechnen. Teilen Sie die erfragte Ablaufleistung (Versicherungssumme plus Gewinne) durch Ihren Jahresbeitrag.

Das Ergebnis (z. B. 69,76) suchen Sie in der Tabelle 2 in der Spalte für die entsprechende Laufzeit (z. B. 30 Jahre) und finden so den Zinssatz (hier z.B. fünf Prozent). Diese Berechnung klappt natürlich nicht bei dynamischen Lebensversicherungen mit veränderten Beiträgen. Beispielrechnung zu Tabelle I und 2: Sie haben die Rückvergütung bei einer Kündigung im jetzigen Zeitpunkt und die Ablaufleistung erfragt (für den ursprünglichen oder einen vorgezogenen Ablauf – siehe oben). Sie ermitteln die Jahre von heute bis zum Ablauf und suchen aus der Tabelle den Faktor für die Anlage des Rückkaufwertes bis zu diesem Ablauf zu einem bestimmten Zinssatz (z. B. acht Prozent, die Sie für einen Kredit zahlen). Sie multiplizieren die Rückvergütung mit diesem Faktor und ziehen das Ergebnis von der Ihnen angegebenen Ablaufleistung ab.

Dann verfahren Sie ähnlich wie in der Beispielrechnung 1: Sie teilen diesen Betrag durch den Jahresbeitrag (Ergebnis z.B. Faktor 8,51) und suchen in der Tabelle 2 in der Spalte für die restliche Laufzeit (ab heute bis zum Ablauf – z. B. acht Jahre) einen annähernden Wert und finden so den Zinssatz (hier z. B. unter fünf Prozent). Die Weiterzahlung der Beiträge bringt also eine Rendite von unter fünf Prozent, wäre also kaum zu empfehlen. Viele Lebensversicherungsunternehmen versuchen Abtrünnige, die ihre langfristigen Verträge abkürzen wollen, von ihrem Vorhaben abzubringen, indem sie behaupten, nach einer Laufzeitverkürzung müsse der Vertrag – wie eine neu abgeschlossene Police – noch einmal zwölf Jahre laufen. Sonst bliebe die uneingeschränkte Steuerfreiheit der Erträge oder der Sonderausgabenabzug der Beiträge nicht erhalten.

Der Bund der Versicherten wollte diese Novationstheorie in einem Musterprozess gerichtlich überprüfen lassen. Der Versuch misslang: Die Gesellschaft verteidigte sich nicht: Versäumnisurteil (mit dem man wenig anfangen kann)! – Also hart bleiben. Es kommt nur darauf an, dass der Vertrag von seinem ursprünglichen Beginn bis zur Auszahlung zwölf Jahre bestanden hat, wobei allerdings der Beitrag – außer durch eine vereinbarte Dynamik – nicht erhöht werden darf. Lassen Sie sich nicht davon abhalten, ihre Lebensversicherung abzukürzen, wenn Sie das für sinnvoll halten. Die Frage der Kapitalertragsteuer, die nur auf die Zinsen bzw.

Überschussbeteiligung zu zahlen ist, kann man immer noch bei der Auszahlung klären. Einige Versicherungsunternehmen haben bei der Auszahlung abgekürzter Lebensversicherungen auf Anmahnung die volle Versicherungsleistung mit voller Überschussbeteiligung ausgezahlt, also ohne eine Kapitalertragsteuer einzubehalten. Außerdem fällt bei den neuen Zinsfreibeträgen in vielen Fällen ohnehin keine Kapitalertragsteuer an. Allerdings kann man kein Unternehmen zwingen, eine Laufzeitverkürzung vorzunehmen. Diese ist – wie ein Vertragsabschluss – von der Zustimmung beider Vertragsparteien abhängig. Wenn die Gesellschaft nicht will, bleibt nur der Weg einer vorzeitigen Kündigung des Vertrages.

Nicht eingerechnet sind die Ihnen bekannten bisherigen Beitragszahlungen, die die Gesamtrendite über die ganze Vertragslaufzeit gesehen verschlechtern, eventuell unter 0 (= Verlust) drücken. Zu berücksichtigen sind folgende Voraussetzungen für die Ausnutzung von Steuervorteilen: Sonderausgabenabzug, steuerfreie Gewinnauszahlung (Voraussetzungen: 1. zwölf Jahre Gesamtlaufzeit, 2. bei höheren Beträgen zwölf Jahre Restlaufzeit ab Änderungstermin). Bei einem Vergleich der Rendite mit den angegebenen Zinssätzen ist zu berücksichtigen, dass Sie evtl. Zinsen für einen Kredit/eine Hypothek zahlen, also den dafür berechneten Satz bei dem Vergleich zugrunde legen sollten; denn statt Einzahlung in Lebensversicherung wäre zusätzliche Tilgung denkbar. Immobilienanlagen bringen auch erhebliche (unbegrenzte) Steuervorteile, insbesondere bei Vermietung. Wenn Sie sich für Laufzeitverkürzung statt Rückkauf entscheiden, sollten Sie eventuell nach Erhalt des Nachtrages über die Laufzeitverkürzung noch einmal ein Angebot für eine Beitragsfreistellung einholen und überprüfen.