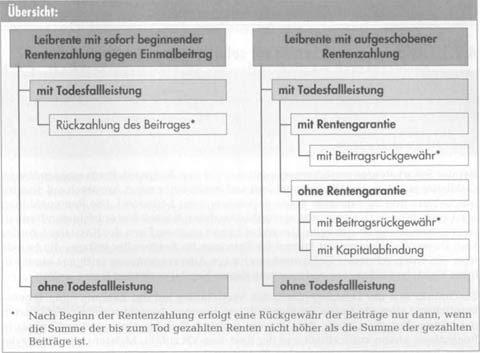

Die nachstehenden Formen der Rentenversicherung zählen nach dem Dreischichtenmodell zur Schicht 3 (Übrige Vorsorge).

Es gelten die loggenden Versicherungsbedingungen:

• Allgemeine Bedingungen für die Rentenversicherung mit aufgeschobener Rentenzahlung

• Allgemeinen Bedingungen für die Rentenversicherung mit sofort beginnender Rentenzahlung

Hinweis: Rentenversicherungen zur Altersvorsorge nach Schicht 1 (Rürup-Rente) bzw. Schicht 2 (Riester-Rente)

Die bereits dargestellte Rürup-Rentenversicherung und auch die Rentenversicherung nach dem Gesetz über die Zertifizierung von Altersvorsorgeverträgen sind ebenfalls aufgeschobene Rentenversicherungen. Als staatlich geförderte Vorsorge im Rahmen der Schicht 1 bzw. Schicht 2 sind sie allerdings nicht so flexibel verwertbar wie die nachstehend betrachteten Rentenversicherungen zur Vorsorge nach Schicht 3.

Deshalb gibt es für die Rürup-Rentenversicherung und die

Riester-Rentenversicherung eigene Bedingungswerke:

• Allgemeine Bedingungen für die Rentenversicherung mit auf geschobener Rentenzahlung als Basisversorgung (Rürup-Rente)

• Allgemeinen Bedingungen für eine Rentenversicherung nach dem Gesetz über die Zertifizierung von Altersvorsorgeverträgen (AltZertG)

Leibrentenversicherung mit sofort beginnender Rentenzahlung

Beispiel: Werner Moritz erhält in Kürze die Ablaufleistung seiner bis zum Endalter 65 laufenden Kapitallebensversicherung. Er trägt sich mit dem Gedanken, das Kapital bei seinem Lebensversicherer zu belassen, damit dieser ihm daraus eine lebenslängliche Rente zahlen kann.

Bei der Sofort-Rentenversicherung zahlt der VN den Beitrag in Form eines größeren Geldbetrags auf einmal (Einmalzahlung) und erhält dafür sofort Anspruch auf eine bis ans Lebensende zu zahlende Rente (lebenslängliche Leibrente). Die Rentenzahlung wird auch dann noch fortgesetzt, wenn die gezahlten Renten den entrichteten Einmalbeitrag wertmäßig übersteigen. Das ist bei keiner anderen Form der Kapitalanlage der Fall. Diese Versicherungsart kommt für Personen im Rentenalter infrage, die bereits über ein entsprechendes Geldvermögen für die Altersversorgung (z.B. aus einer fälligen Kapitalversicherung) verfügen und dieses Kapital verrenten lassen wollen.

Beschränkt sich die Leistungspflicht des Versicherers auf die Zahlung einer lebenslänglichen Leibrente (reine Erlebensfallversicherung), besteht für den Versicherten bei frühem Tod die Gefahr, dass nur ein geringer Teil des eingesetzten Kapitals in Rentenform an ihn zurückfließt und der Rest dem VR zufällt. Meistens wird daher die Sofort-Rentenversicherung um eine Todesfallleistung ergänzt. Das ist entweder in Form einer Rentengarantiezeit oder als einmalige Kapitalzahlung bei Tod des Versicherten möglich.

Rentengarantiezeit bei vorzeitigem Tod des Versicherten

Durch die Vereinbarung einer Rentengarantiezeit, deren Länge in Abhängigkeit vom Eintrittsalter zwischen 5 und 20 Jahren variieren kann, wird sichergestellt, dass die Rente unabhängig vom Tod des Versicherten mindestens bis zum Ablauf der Garantiezeit gezahlt wird. Stirbt der Versicherte während der Garantiezeit, endet die Rentenzahlung also trotzdem erst am Ende der Garantiezeit. Es handelt sich somit um eine Zeitrente. Der Bezugsberechtigte kann statt der Fortzahlung der Rente bis zum Ende der Garantiezeit auch die sofortige Auszahlung des Barwertes fier künftigen Rente verlangen.

Überlebt der Versicherte die Garantiezeit, wird eine Todesfallleistung beim Tod des Versicherten nicht mehr fällig. Je länger die Garantiezeit, desto geringer ist die laufende Rente, die aus dem Einmalbetrag gezahlt werden kann. Für die Hinterbliebenenvorsorge nach Ablauf der Garantiezeit kann eine Hinterbliebenenrente vereinbart werden. Häufig wird eine Hinterbliebenenrente von 60% der zuvor an den Versicherten gezahlten Rente gewählt (Hinterbliebenen-Zusatzversicherung).

Kapitalzahlung bei vorzeitigem Tod des Versicherten

Wird für den Todesfall des Versicherten eine einmalige Kapitalzahlung vereinbart, bestimmt sich deren Höhe durch den zu Beginn geleisteten Einmalbeitrag abzüglich

der bereits gezahlten tariflichen Renten. Wenn die Summe der bis zum Tod gezahlten Renten bereits größer als der Einmalbeitrag ist, entfällt die Todesfallleistung.

Bei der Kapitalabfindung fließt auf jeden Fall der gesamte Einmalbeitrag zuzüglich der bis zum Tod in Form einer Zusatzrente gezahlten Überschussbeteiligung an den Versicherten bzw. dessen Erben zurück. Diese im Vergleich zur Rentengarantiezeit stärkere Betonung der Hinterbliebenenversorgung führt notwendigerweise zu einer entsprechend geringeren Monatsrente.

Leibrentenversicherung mit aufgeschobener Rentenzahlung

Beispiel: Günther Mehler ist ledig und kann deshalb Überlegungen zur Hinterbliebenenversorgung vernachlässigen. Aufgrund seines Familienstandes interessiert ihn in erster Linie, welche Vorsorge er für sein Alter treffen kann.

Im Gegensatz zur Sofortrente wird bei der aufgeschobenen Rente das erforderliche Kapital durch Beitragszahlung während einer mehrjährigen Aufschubzeit angesammelt. Üblicherweise wird die Aufschubzeit so gewählt, dass sie mit dem voraussichtlichen Wechsel in den Ruhestand endet. In den meisten Fällen stimmt die Beitragszahlungsdauer mit der Aufschubzeit überein. Die regelmäßige Beitragszahlung des Versicherungsnehmers ist finanzmathematisch ebenfalls als Rente aufzufassen, sodass in diesem Fall die Renteneinzahlung des Versicherungsnehmers während der Aufschubzeit durch die nachfolgende Rentenauszahlung des Versicherers abgelöst wird.

Todesfallleistung

Da dem VR bei frühem Tod des Versicherten u. U. hohe Beitragssummen ohne Gegenleistung zufallen, ist anstelle der reinen Erlebensfallversicherung auch die Vereinbarung einer zusätzlichen Todesfallleistung als Hinterbliebenenschutz möglich.

Stirbt der Versicherte während der Aufschubzeit (also vor Rentenbeginn), kann die Rückzahlung der Beiträge zuzüglich der darauf entfallenden Überschussbeteiligung vereinbart werden.

Rentengarantiezeit

Ebenso wie bei der sofort beginnenden Rentenversicherung kann auch die aufgeschobene Rentenversicherung mit einer Rentengarantiezeit (i.d.R. 5 Jahre) ausgestattet werden. Stirbt der Versicherte nach Rentenbeginn aber vor Ablauf der Garantiezeit, erhalten die Hinterbliebenen die Rente bis zum Ende der Garantiezeit bzw. den Bar- wert der noch ausstehenden Renten.

Kapitalwahlrecht

Üblicherweise hat der Versicherte vor Ende der Aufschubzeit ein Wahlrecht, ob er statt der Rente eine einmalige Kapitalabfindung vorzieht. Die Höhe der Kapitalabfindung entspricht dem Einmalbeitrag, der für eine Sofortrente in gleicher Höhe wie die ursprünglich vereinbarte auf geschobene Rente zu leisten wäre. Bei Ausübung des Kapitalwahlrechts kommt die Rentenversicherung einem langfristigen Sparvertrag gleich.

Die Kapitalabfindung ist in den AVB wie folgt geregelt:

Liegt die Fälligkeit der ersten Rente später als 12 Jahre nach Vertragsabschluss, kann die Kapitalabfindung frühestens nach Ablauf von 12 Jahren seit Vertragsabschluss verlangt werden.

Liegt die Fälligkeit der ersten Rente genau 12 Jahren nach dem Versicherungsbeginn, kann die Kapitalabfindung frühestens fünf Monate vor dem Fälligkeitstag der ersten Rente beantragt werden.

Tarifvariante

Der Rentenbeginn kann bei einigen Tarifen während der letzten 10 Jahre der Aufschubzeit (= Rentenbeginnphase) frei gewählt werden. Dadurch ist es möglich, den Rentenbeginn der privaten Versicherung an die flexible Altersgrenze der gesetzlichen Rentenversicherung anzupassen.

Bei Rentenbeginn wird das bis dahin angesparte Kapital wie ein Einmalbeitrag zur Sofort-Renten- versicherung behandelt. Da aber die Kosten für einen Vertragsabschluss entfallen, ist die Rente etwas höher als in der normalen Sofort-Rentenversicherung.

Beurteilung der aufgeschobenen Leibrentenversicherung

Die Beiträge zur Rentenversicherung sind im Vergleich zur gemischten Kapitalversicherung geringer, da im letzteren Fall auch bei Tod des Versicherten die volle VS fällig wird.

Trotz der möglichen Vereinbarung einer Todesfallleistung in Form von Beitragsrückgewährung, Rentengarantiezeit oder Hinterbliebenenrente ist die Rentenversicherung nicht vorrangig zur Hinterbliebenenversorgung gedacht. Sie kommt vielmehr in erster Linie als Altersversorgung für Alleinstehende oder – bei bereits vorliegender Hinterbliebenenversorgung – als Zusatzeinkommen im Rentenalter in Betracht. Da bei einer reinen Altersrentenversicherung eine Risikoprüfung entfällt, kann ein Abschluss auch dann ratsam sein, wenn eine gemischte Kapitalversicherung aus gesundheitlichen Gründen nicht mehr infrage kommt.