Der Versicherungsverein auf Gegenseitigkeit (VVaG) wird nach § 15 VAG definiert als „ein Verein, der die Versicherung seiner Mitglieder nach dem Grundsatz der Gegenseitigkeit betreiben will“ und stellt damit die ursprünglichste betriebswirtschaftliche Realisierung des Versicherungsgedankens dar. Grundidee ist, dass die Versicherungsnehmer zu Trägern des Unternehmens werden, ihren Versicherungsschutz also gewissermaßen selbst organisieren. Der VVaG entsteht somit durch Zusammenführung gleichartiger Risiken zu einem Versicherungskollektiv, bei dem die gegenseitige Hilfe bei finanziellen Schäden im Vordergrund steht. Folglich bestimmen bei VVaG Bedarfsdeckungsziele alle wirtschaftlichen Aktivitäten, Gewinnerzielung oder Wertsteigerung gehören hingegen nicht zu vorrangigen Zielen des Gegenseitigkeitsgedankens.

Ihre ideengeschichtlichen Wurzeln haben die VVaG in den Gilden und Zünften des ausgehenden Mittelalters. Bedingt durch die Nähe in traditionell von einzelnen Berufsgruppen geprägten Stadtvierteln bildeten sich einzelne Selbsthilfegruppen, deren Mitglieder einander bei Schäden infolge von Feuer, Hagel oder Sturm finanziell unterstützten (Brandgilden, Hagelgilden, Windgilden etc.). Im Jahre 1820 gründete der Kaufmann Ernst Wilhelm Arnoldi mit der Gothaer Versicherungsbank a.G. den ersten überregional operierenden Versicherungsverein, durch die fortschreitende Industrialisierung folgten weitere Gründungen bis ins frühe 20. Jahrhundert hinein. Die meisten VVaG wiesen dabei eine ausgesprochene Präferenz für einzelne Berufsgruppen auf, die teilweise bis heute zu erkennen ist.

Beispiel: VVaG-geführte Versicherungskonzerne mit berufsspezifischer Ausrichtung sind unter anderem: Debeka und HUK-Coburg (öffentlicher Dienst), LVM (Landwirte), Barmenia, Münchener Verein und Signal Iduna (Handwerker), DEVK (Eisenbahner). All diese Versicherungskonzerne versichern zwar auch andere Personengruppen, fokussieren ihre Vertriebs- und Werbeanstrengungen aber bis heute mehr oder minder deutlich auf die genannten Berufsgruppen. Nicht jedes Unternehmen in den genannten WaG-geführten Versicherungskonzernen wird dabei in der Rechtsform eines WaG geführt, vor allem viele nachträglich gegründete Schaden- und Unfallversicherer sind zumeist Versicherungs-Aktiengesellschaften, deren Aktien von VVaG-Muttergesellschaften entweder direkt oder über eine Zwischen- Holding mehrheitlich gehalten werden.

Der moderne VVaG wird rechtlich in §§ 15—53 b VAG geregelt, zusätzlich finden aber auch Vorschriften aus dem Handelsgesetzbuch (HGB) und selbst aus dem Aktiengesetz (AktG) bei Versicherungsvereinen Anwendung. Grundsätzlich beruht der VVaG auf drei Prinzipien:

• Nach dem Gleichbehandlungsgrundsatz des §21(1) VAG dürfen Mitgliedsbeiträge und Versicherungsleistungen bei Vorliegen gleicher Voraussetzungen nur nach gleichen Grundsätzen berechnet werden.

• Das in § 15 VAG fixierte Gegenseitigkeitsprinzip beschreibt das Doppelverhältnis zwischen dem Unternehmen und seinen Versicherungsnehmern, die gleichzeitig Mitglieder und damit Träger des Unternehmens sind.

• Das Personalitätsprinzip definiert schließlich die Trägerschaft des VVaG durch seine Mitglieder; anders als bei Kapitalgesellschaften wird das persönliche Einbringen des Versicherungsnehmers in der Theorie höher bewertet als die finanzielle Beteiligung eines externen Investors. Dieser wäre ohnehin nicht in der Lage, sich am Eigenkapital des Vereins zu beteiligen, da VVaG keine Aktien emittieren.

Im Gegensatz zur eingetragenen Genossenschaft erfordert die Mitgliedschaft im VVaG keinerlei Einlage, sondern erfolgt allein über die Begründung eines Versicherungsverhältnisses (§20 VAG). In der Folge entsteht die schon erwähnte Identität von Versicherungsnehmern und Anteilseignern (Mitgliedern), die den eigentlichen Kern des Gegenseitigkeitsgedankens ausmacht. Ausnahmen sind lediglich möglich, wenn die Satzung des VVaG die Nichtmitgliederversicherung explizit vorsieht (§21 (2) VAG), in diesem Falle ist nicht jeder Versicherungsnehmer automatisch Mitglied, lediglich die Umkehrung gilt.

Die Mitgliedschaft zieht naturgemäß einige Rechte und Pflichten nach sich, die teilweise den Charakter des Anteilseigners hervorheben:

• Verpflichtung zur Zahlung von (Versicherungs-)Beiträgen; hierzu können satzungsgemäß auch Nachschüsse gehören (bei Versicherungs-Aktiengesellschaften ist der Begriff „Prämien“ verbreitet),

• Mitwirkungsrechte in den Organen des VVaG,

• Beteiligungsrechte am periodischen Überschuss bzw. an etwaigen Liquidationsüberschüssen,

• das natürliche Recht des Versicherungsnehmers auf den vertraglich zugesicherten Versicherungsschutz.

Inwieweit eine Nachschusspflicht für Mitglieder (zu verstehen als juristische oder natürliche Personen) im Falle einer wirtschaftlichen Schieflage des Unternehmens besteht, wird in der Satzung des Vereins geregelt. Möglich sind sowohl Beitragserhöhungen als auch Leistungskürzungen, die Mitglieder können also-entsprechende Regelungen in der Satzung vorausgesetztim Extremfall auch am wirtschaftlichen Risiko des Unternehmens beteiligt werden. In der betriebswirtschaftlichen Realität spielt diese Nachschusspflicht nur eine untergeordnete Rolle, lediglich bei einigen kleineren Vereinen kommt das so genannte nachschüssige Umlageverfahren zur Anwendung, das das gesamte versicherungstechnische Risiko nachträglich auf die Mitglieder verteilt.

Die VVaG-Mitglieder wählen entweder direkt oder über Vertreter das oberste Organ (auch Oberste Vertretung) des VVaG, das der Hauptversammlung einer Versicherungs-Aktiengesellschaft entspricht. Aus organisatorischen Gründen sehen die meisten VVaG von einer echten Mitgliedervollversammlung ab und berufen stattdessen in jährlichem Turnus eine Mitgliedervertreterversammlung ein. Die stimmberechtigten Mitglieder in dieser Mitgliedervertreterversammlung werden entweder über eine Urwahl (finanzieller Aufwand) oder ein Kooptationssystem bestimmt.

Bei dem nicht unumstrittenen Kooptationssystem werden neue Mitgliedervertreter durch das Oberste Organ selbst bestimmt, zumeist auf Vorschlag des Vorstandes. Es liegt auf der Hand, dass die Mitspracherechte des einzelnen Mitglieds durch eine solche Regelung massiv eingeschränkt werden, andererseits muss der VVaG aber einen tragfähigen Kompromiss zwischen basisdemokratischem Anspruch und betriebswirtschaftlicher Realität finden. In der Regel wird versucht, etwaigen Beschwerden aus der berufsständisch meist recht homogenen Versichertengemeinschaft durch eine entsprechend berufsständisch geprägte personelle Besetzung des Obersten Organs entgegenzuwirken.

Beispiel: Die Mitgliedervertreterversammlung eines WaG mit Zielgruppe Handwerk könnte sich beispielsweise überwiegend aus Handwerkskammerpräsidenten oder anderen bekannten Spitzenvertretern des Handwerks zusammensetzen, um die Interessen der Versicherten abzubilden. Die Aufgaben des Obersten Organs ähneln denen der Hauptversammlung einer Aktiengesellschaft, da auch das Oberste Organ letztlich den Willen der Anteilseigner des Versicherungsunternehmens artikuliert. Zusätzlich muss das Oberste Organ bei einer Ausgabe von Genussrechten zur Fremdfinanzierung (§ 36 VAG) oder im Falle einer Bestandsübertragung (§44 VAG) jeweils mit einer Dreiviertelmehrheit zustimmen.

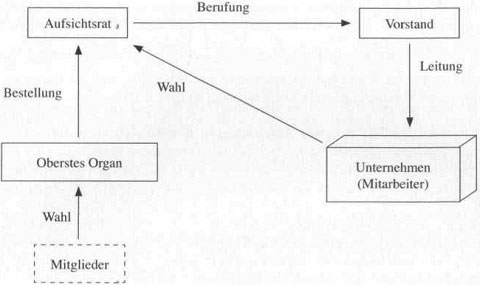

Daneben beruft das Oberste Organ die Mitgliedervertreter im Aufsichtsrat, der bei VVaG mit mehr als 500 Arbeitnehmern zu zwei Dritteln aus Mitgliedervertretern und zu einem Drittel aus Arbeitnehmervertretern besteht. Die Aufgaben und Befugnisse des Aufsichtsrates unterscheiden sich nicht wesentlich von denen eines Aufsichtsrates bei einer Versicherungs-Aktiengesellschaft, Gleiches gilt für den Vorstand.

Organe eines VVaG (schematisch; die Mitglieder bilden kein Organ im eigentlichen Sinne)

Etwas umstritten ist in diesem Zusammenhang, inwieweit Bestimmungen für Kapitalgesellschaften auch auf VVaG angewendet werden können bzw. müssen. Beispielsweise wurde das Gesetz zur Kontrolle und Transparenz im Unternehmensbereich (KonTraG) im Jahre 1998 explizit für Kapitalgesellschaften erlassen (Ziel: Abwehr unternehmensgefährdender Entwicklungen), findet aber in gewissem Maße auch Anwendung bei VVaG, etwa in Fragen der persönlichen Voraussetzungen von Aufsichtsratsmitgliedern. Die gesetzlichen Regelungen zu KonTraG finden sich überwiegend im Aktiengesetz (AktG).

In Fragen der Finanzierung gilt der VVaG gegenüber Versicherungs-Aktiengesellschaften als generell benachteiligt, da ihm der Weg zur Eigenkapitalbeschaffung durch die Ausgabe von Aktien verwehrt ist. Neues Eigenkapital kann der VVaG lediglich durch Einbehalten von versteuerten Gewinnen generieren, was erklärt, warum der VVaG zumindest teilweise gezwungen ist, neben seinen natürlichen Bedarfsdeckungszielen auch Gewinnziele zu verfolgen. Zum Zweck der Bedeckung einer vorgegebenen Solvabilitätsspanne bleibt dem VVaG ansonsten nur der Rückgriff auf eine Fremdfinanzierung, zum Beispiel über Genussrechte (§ 36 VAG) oder die Aufnahme nachrangiger Verbindlichkeiten (§ 53 c (3) Nr. 3 a bis c VAG). Sowohl Genussrechtsscheine als auch nachrangige Verbindlichkeiten können unter bestimmten Voraussetzungen als Eigenmittel anerkannt werden. Mit Blick auf den wachsenden Investitionsbedarf aller Versicherungsunternehmen infolge des Aufkommens neuer Medien und des wachsenden Innovationsdrucks in der Branche haben VVaG hier einen gewissen Nachteil gegenüber Versicherungs-Aktiengesellschaften.

Ein weiteres gravierendes Problem dieser Rechtsform ergibt sich aus der Tatsache, dass VVaG nicht beliebig in bestehende Konzernstrukturen integriert werden können. Da VVaG nicht als Tochterunternehmen anderer Gesellschaften oder einer Holding auftreten können, bleibt ihnen in einer Konzernhierarchie immer nur die oberste Führungsebene, was mit Blick auf eine transparente und effiziente Organisation eher ungünstig ist. Um den damit drohenden Wettbewerbsnachteilen zu entgehen, bietet sich manchmal eine Demutualisierung an, bei der sich VVaG in der Regel in eine Versicherungs-Aktiengesellschaft umwandeln.

Andererseits verfügt der VVaG bedingt durch seine Rechtsformidee und Strukturen auch über einige strategische Vorteile gegenüber Wettbewerbern anderer Rechtsformen, zum Beispiel:

• Kein Interessenkonflikt zwischen Anteilseignern und Versicherungsnehmern: Da die

Versicherungsnehmer gleichzeitig die Anteilseigner (Mitglieder) sind, entfällt der bei Versicherungs-Aktiengesellschaften bestehende Grundkonflikt zwischen den Shareholder Value-Interessen der Aktionäre und den Policyholder Value-Interessen der Versicherungsnehmer.

• Ausgeprägte Nischenorientierung: Durch ihre historischen Ursprünge fällt es den VVaG naturgemäß leicht, eine klar umrissene Nischenklientel mit maßgeschneiderten Produkten zu bedienen (Bedarfsdeckungsziele). Lediglich extrem große VVaG laufen Gefahr, ihr zumeist berufsständisches Profil in den Augen des Marktes zu verlieren.

• Bessere Möglichkeit eines nachhaltigen Wirtschaftens: Durch den fehlenden Konflikt um die Gewinnverteilung kann sich der VVaG besser auf die Erreichung von Erhaltungszielen konzentrieren, was vor allem Mitgliedern und Arbeitnehmern entgegenkommt.

Auch wenn der VVaG daher heute nicht mehr uneingeschränkt in der Lage ist, sein basisdemokratisches Wesen voll zur Geltung zu bringen, hat er auf den Versicherungsmärkten weiterhin seinen festen Platz. Die seit dem Zweiten Weltkrieg zu beobachtende Abnahme das Marktanteils gegenüber den Versicherungs-Aktiengesellschaften ist vor allem auf die Tatsache zurückzuführen, dass alle Unternehmensneugründungen seither fast ausschließlich in der Rechtsform einer Versicherungs-Aktiengesellschaft vorgenommen wurden. Daneben haben viele speziell kleinere VVaG in den vergangenen Jahrzehnten miteinander fusioniert, meist im Zuge von Bestandsübertragungen oder Verschmelzungen. Relativ hoch ist der Marktanteil der VVaG lediglich in der Krankenversicherung.