Situation

Boris Schubert (30 Jahre) arbeitet als kaufmännischer Angestellter in einer Großhandlung. Er ist verheiratet und hat zwei Kinder. Sein monatliches Bruttogehalt beträgt 2 500,00 €.

Die ständigen Diskussionen in den Medien über Finanzierungsprobleme und Leistungskürzungen der Sozialversicherung beunruhigen ihn. Ihm ist nicht verborgen geblieben, dass es Versorgungslücken gibt, von denen man erwartet, dass sie noch größer werden. In einem ersten Schritt möchte er sich daher informieren, welche Leistungen die gesetzliche Rentenversicherung vorsieht, wenn er das Rentenalter erreicht, vorzeitig erwerbsunfähig wird oder stirbt. Vor diesem Hintergrund will er prüfen, welche private Vorsorge er noch treffen sollte.

Notwendigkeit privater Vorsorge für das Alter

a)Probleme der gesetzlichen Rentenversicherung

Für die große Mehrheit der Bevölkerung ist die gesetzliche Rente das wichtigste Standbein der Altersversorgung. In früheren Jahren sicherte diese Rente den Lebensstandard zum größten Teil ab. Diese Zeiten haben sich geändert. Die heutigen Rentner erhalten zwar noch eine relativ hohe Rente. Rentenerhöhungen finden aber kaum mehr statt, so dass Preissteigerungen den Wert der Rente kürzen. Die heutigen Arbeitnehmer dürfen später nur eine gesetzliche Rente erwarten, die nicht viel mehr als eine Grundversorgung darstellt.

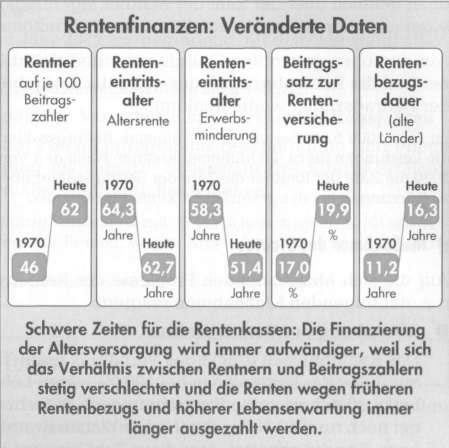

Diese Entwicklung ist vor allem auf folgende Ursachen zurückzuführen:

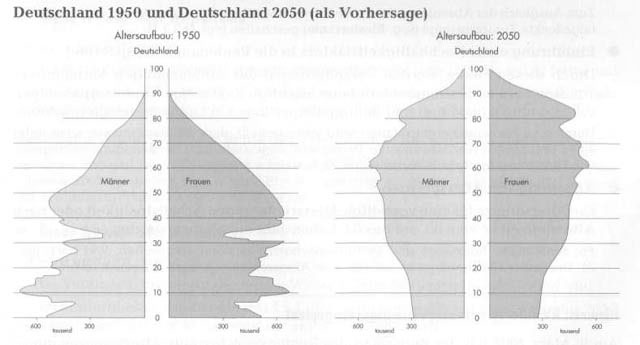

•Die Altersstruktur der Gesellschaft hat sich insbesondere wegen der rückläufigen Geburtenzahlen geändert. Diese neue Altersstruktur passt nicht mehr zum System der Rentenversicherung.

•Die Lebenserwartung und damit die Rentenbezugsdauer sind weiter ansteigend.

•Der Leistungskatalog der Rentenversicherung ist in früheren Jahren immer weiter ausgedehnt worden.

•Arbeitslosigkeit, späterer

Eintritt ins Berufsleben und Frühverrentung sowie rückläufige Beschäftigtenzahlen haben zu Kürzungen auf der Einnahmenseite (Beitragseinnahmen) geführt.

b)Umlageverfahren und Generationenvertrag

Die Finanzierung der Renten aus der gesetzlichen Rentenversicherung erfolgt nach dem sog. Umlageverfahren, d. h., die derzeitigen Rentenbezieher erhalten ihre Rente aus den laufenden Beiträgen der derzeit Erwerbstätigen (Generationenvertrag). Der Staat gibt einen Zuschuss. Die Höhe der von den Beschäftigten zu entrichtenden Rentenversicherungsbeiträge hängt von ihrem Bruttoeinkommen ab. Solange die Zahl der Erwerbstätigen deutlich über der Zahl der Rentner lag, funktionierte dieses System. Es gestattete sogar eine Anpassung der Renten, wenn die Einkommen der Erwerbstätigen stiegen.

Aus den oben genannten Gründe verändert sich dieses Verhältnis. Die Zahl der Rentner und die Rentenbezugsdauer – also die Ausgabenseite – steigen, während die Zahl der Beitragszahler weiter abnimmt.

Im Jahr 2006 finanzierten ca. 33 Millionen Beitragszahler und ihre Arbeitgeber sowie der Staat die Leistungen für ca. 20 Millionen Rentner. Nach den Vorausberechnungen wird bereits im Jahr 2030 die Zahl der Rentner die Zahl der Beitragszahler übersteigen. Es ist einleuchtend, dass dies zu Kürzungen bei der gesetzlichen Rente führen muss.

c)Maßnahmen des Staates

Auf die sich abzeichnenden Probleme der Rentenversicherung hat der Gesetzgeber u. a. mit folgenden Maßnahmen reagiert:

•Absenkung des Rentenniveaus

Das Rentenniveau drückt das Verhältnis der Renten zu den Löhnen und Gehältern aus. Läge das Renteniveau bei 100%, wären Löhne bzw. Gehälter und Rente gleich hoch. 2006 betrug die Bruttorente nach Berechnungen der Sozialversicherungsträger noch rund 48% des durchschnittlichen Bruttogehaltes eines gesamten Arbeitslebens. Es wird erwartet, dass diese Zahl bis zum Jahr 2030 auf ca. 39% gefallen sein wird. Betrachtet man das Niveau der Nehmende fallen die Zahlen günstiger aus, da Renten weniger mit Steuern und Abgaben belastet sind als Löhne und Gehälter. Im Jahr 2006 betrug die Nettorente noch ca. 68% des durchschnittlichen Nettogehalts. Für das Jahr 2030 wird ein Absinken auf 58% prognostiziert.

Zum Ausgleich der Absenkung des Rentenniveaus wurden steuerliche Anreize für eine kapitalgedeckte Zusatzvorsorge (sog. Riesterrente) geschaffen.

•Einführung eines Nachhaltigkeitsfaktors in die Rentenanpassungsformel

Durch diesen Faktor werden Veränderungen des zahlenmäßigen Verhältnisses von Rentnern zu Beitragszahlern berücksichtigt. Zukünftige Rentenanpassungen sollen dadurch gedämpft und Beitragssteigerungen in Grenzen gehalten werden. Durch eine Niveausicherungsklausel wird sichergestellt, dass das Renteniveau nicht unter einen bestimmten Wert sinken kann. Ferner wird angestrebt, dass der derzeitige Beitragssatz von 19,9% bis zum Jahr 2030 nicht über 22% steigt.

•Anhebung von Altersgrenzen

Die Altersgrenze für eine vorzeitige Altersrente wegen Arbeitslosigkeit oder nach Altersteilzeit ist vom 60. auf das 63. Lebensjahr angehoben worden.

Für rentennahe Jahrgänge sind Vertrauensschutzregelungen vorgesehen. Wer nach dem 31. Dezember 1951 geboren ist, hat auf diese Altersrentenart keinen Anspruch mehr.

Hinweis: RV-Altersgrenzenanpassungsgesetz geplant

Am 9. März 2007 hat der Bundestag das Rentenversicherungs-Altersgrenzenanpassungsgesetz beschlossen. Ziel ist es, die Regelaltersgrenze an die demografische Entwicklung anzupassen und die Finanzierungsgrundlagen der gesetzlichen Rentenversicherung zu stärken.

Unter anderem sieht das Gesetz vor:

•Regelaltersgrenze mit 67 Jahren

Die Regelaltersgrenze wird vom Jahr 2012 an, beginnend mit dem Jahrgang 1947, bis zum Jahr 2029 schrittweise auf 67 Jahre angehoben.

Ein Rentenbeginn mit 65 Jahren ist gegen Rentenabschläge noch möglich.

•Altersrente für besonders langjährige Versicherte mit 45 Pflichtbeitragsjahren Hat ein Versicherter 45 Jahre mit Pflichtbeiträgen aus Beschäftigung und Pflege sowie Zeiten der Kindererziehung bis zum 10. Lebensjahr des Kindes erreicht, kann er weiterhin mit 65 Jahren abschlagfrei in Rente gehen.

Besondere Regelungen gibt es für langjährig Versicherte mit 35 Versicherungsjahren, für Schwerbehinderte Menschen, bei der Altersrente für Frauen, wegen Arbeitslosigkeit oder nach Altersteilzeitarbeit.

Das Gesetz soll im Jahr 2010 noch einmal überprüft werden.