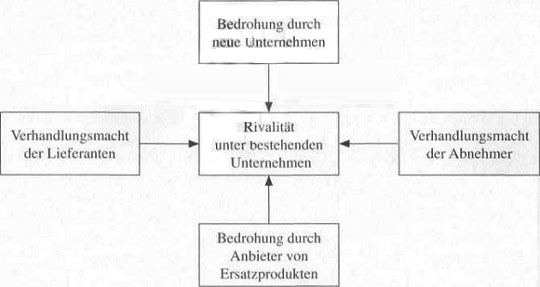

Ein einfaches Erklärungsmodell für das Zustandekommen von Wettbewerb ist das Five Forces- Modell von Porter, das alle wettbewerbsrelevanten Einflussfaktoren auf fünf grundlegende Ursachen zurückführt. Die Einflussstärke der Five Forces schwankt dabei naturgemäß von Branche zu Branche, grundsätzlich lassen sich jedoch jeder Branche derartige Einflussfaktoren zuordnen.

Five Forces-Modell nach Porter

Die direkte Rivalität der Unternehmen einer Branche untereinander wird auf dem Markt in der Regel am intensivsten wahrgenommen und äußert sich zum Beispiel an der in vielen Unternehmen aktiv betriebenen Konkurrenz- und Marktbeobachtung, die Produkte, Preise und Strategien anderer Anbieter erfasst und analysiert.

Beispiel:

In der Versicherungsbranche sind die Ausprägungen des brancheninternen Wettbewerbs etwas eingeschränkt, da zum Beispiel Beitragshöhen (Preise) und manche Produktmerkmale nicht frei festgelegt werden können. Hier orientiert sich die Rivalität unter den Unternehmen entsprechend stärker an veränderbaren Produktmerkmalen, wie Details der AVB, Zusatzdienstleistungen (Assistance-Leistungen) oder etwa Besonderheiten des Vertriebs.

Der Konkurrenzkampf unter bestehenden Unternehmen wird durch neue Unternehmen zusätzlich verschärft, zumal diese häufig mit neuen Produktideen oder Vertriebskonzepten die Aufmerksamkeit der Nachfrager erregen. Hier spielt vor allem die fortschreitende Angleichung der europäischen Volkswirtschaften eine große Rolle, da sie die Einstiegshürden für ausländische Versicherer auf dem deutschen Markt erheblich gesenkt hat.

Ersatzprodukte zu den Produkten der Versicherungswirtschaft existieren hauptsächlich in der Lebensversicherung, und hier speziell für solche Produkte, die im Wesentlichen auf einem kombinierten Spar- und Entspargeschäft beruhen. Die Hauptkonkurrenzprodukte zu kapitalbildenden Lebensversicherungen und privaten Rentenversicherungen sind:

• Banksparpläne mit fester Verzinsung,

• Bausparverträge,

• Fondssparpläne aller Art,

• Aktien oder festverzinsliche Wertpapiere (Renten).

Die Verhandlungsmacht der Abnehmer basiert in der Versicherungswirtschaft vor allem auf einer relativ gut informierten Öffentlichkeit, die das Preis-/Leistungsverhältnis von Versicherungsprodukten kritisch hinterfragt. Durch das Aufkommen von Produkt-Ratings in den Medien ist diese Verhandlungsmacht in den letzten Jahren gewachsen, insbesondere sind viele Verbraucher preisbewusster geworden und fordern Verstärkt Rabatte (klassisches Beispiel: Kraftfahrzeug-Haftpflichtversicherung).

Auch eine Verhandlungsmacht der Lieferanten lässt sich für ein Versicherungsunternehmen angeben, zum Beispiel können Rückversicherer und die internationalen Kapitalmärkte als Lieferanten des Versicherers interpretiert werden. Ohne Rückversicherungsschutz könnten gerade größere Einzelrisiken nicht versichert werden, während die internationalen Kapitalmärkte die in allen Versicherungssparten relevante Verzinsung der eingezahlten Versicherungsbeiträge ermöglichen. Beide Bereiche – Rückversicherung und internationale Kapitalmärkte – versetzen ein Versicherungsunternehmen damit letztlich in die Lage, Versicherungsgeschäfte zu betreiben, verfügen in diesem Zusammenhang aber eben auch über entsprechende Verhandlungsmacht, die sich auf den Wettbewerb in der Versicherungswirtschaft auswirkt.

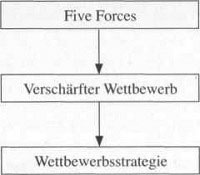

Durch das Zusammenwirken aller fünf Einflussfaktoren hat sich der Wettbewerb in der deutschen Versicherungswirtschaft seit Mitte der 90er Jahre massiv verschärft, Hauptauslöser war die 1994 vollzogene Deregulierung der Versicherungsmärkte, die letztlich eine weitgehende Anpassung an europäische Aufsichtsnormen vollzog. Weitere Faktoren waren unter anderem:

• Popularität der Aktienanlage in den späten 90er Jahren.

• Hervorhebung des Shareholder Value-Gedankens in der Unternehmensführung.

• Aufkommen des Internets als neuem Vertriebskanal,

• sinkende Kapitalerträge in den Jahren 2000-2003 (Aktienbaisse),

• Verschärfung der Regulierung in Teilbereichen (Solvency II),

• Popularität von Produkt-Ratings in den Medien.

Als Reaktion auf ein derart verschärftes Wettbewerbsumfeld müssen Unternehmen nach Porter eine klare strategische Positionierung in Form einer Wettbewerbsstrategie entwickeln. Wettbewerbsstrategien bezeichnen all jene langfristig ausgerichteten Verhaltensweisen von Marktteilnehmern, die eine optimale Anpassung an ein gegebenes wettbewerbliches Umfeld ermöglichen. Ziel ist dabei die Erlangung von Wettbewerbsvorteilen, die das Unternehmen seinen Unternehmenszielen näher bringen.

Zustandekommen von Wettbewerbsstrategien nach Porter

Eine explizit oder implizit definierte Wettbewerbsstrategie wirkt prägend auf alle operativen Einzelmaßnahmen im Unternehmen, insbesondere werden die Instrumente des Marketing- Mix durch wettbewerbsstrategische Vorgaben in bestimmte Bahnen gelenkt. Zu diesen Instrumenten gehören im Management von Dienstleistungen (vgl. Bruhn/Meffert):

• Leistungspolitik (im Konsumgütermarketing auch Produktpolitik),

• Kommunikationspolitik.

• Vertriebspolitik.

• Preispolitik,

• Personalpolitik,

• Ausstattungspolitik.

• Prozesspolitik.

Diese „sieben P‘s“ (abgeleitet aus dem Englischen: product [Produkt], promotion [Kommunikation], place [Distribution], price [Preis], personnel [Personen], physical facilities [Physische Erscheinungsmerkmale], process management [Prozesse]) definieren in ihrer Gesamtheit das Marketing eines Dienstleistungsunternehmens und damit seine Marktpositionierung. Im weiteren Sinne sind sie auch Ausdruck der verfolgten Wettbewerbsstrategie und bilden eine Art marktstrategischen „Fingerabdruck“ des Unternehmens.

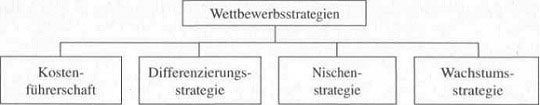

Porter unterscheidet in seinen Untersuchungen ursprünglich drei Wettbewerbsstrategien, die Kostenführerschaft, die Differenzierungsstrategie und die Nischenstrategie. Mittlerweile wird in der Literatur meist noch eine vierte Wettbewerbsstrategie genannt, die Wachstumsstrategie. Allen Wettbewerbsstrategien ist gemeinsam, dass sie sich zumindest teilweise aus der historischen Entwicklung eines Unternehmens ableiten lassen, mitunter also nicht nur Ausdruck einer bewußten Entscheidung der Unternehmensführung sind.

Wettbewerbsstrategien

Kostenführer streben vor allem ein niedriges Preisniveau an, um so zu einem präferierten Anbieter unter besonders preisbewussten Nachfragern zu werden. Die Produkte von Kostenführern zeichnen sich folglich durch eine geringe Komplexität aus, häufig beschränkt sich das Unternehmen auch ganz bewusst auf eine sehr eingeschränkte Produktpalette weit verbreiteter Standardprodukte. In der Versicherungswirtschaft lässt sich eine auf Kostenführerschaft ausgerichtete Strategie hauptsächlich durch folgende Maßnahmen Umsetzern

• Direktvertrieb, das heißt bewusster Verzicht auf eine mitarbeiterintensive Außendienstorganisation,

• Vertriebskooperationen, zum Beispiel mit Banken (Bancassurance) oder Versandhäusern,

• Verzicht auf individuelle Wahlmöglichkeiten bei der Gestaltung von Versicherungsschutz (zum Beispiel Vorgabe fester Versicherungssummen in der Risikolebensversicherung, stellenweise sogar Vorgabe der Laufzeit); dies schließt gegebenenfalls den Verzicht auf einzelne Versicherungszweige bzw. -produkte mit ein,

• möglichst weitgehende Automatisierung von Geschäftsprozessen (hierzu kann auch eine Beschränkung auf Produkte mit hohem Automatisierungspotenzial gehören; beispielsweise erfordert der Abschluss einer privaten Rentenversicherung keine Gesundheitsprüfung),

• möglichst weitgehende Externalisierung bei der Erbringung von einzelnen Dienstleistungen, das heißt Abwälzung einzelner Geschäftsprozesse auf den Versicherungsnehmer.

Dabei darf nicht übersehen werden, dass gerade der an sich kostengünstige Direktvertrieb und die Automatisierung bzw. Externalisierung von Geschäftsprozessen auch einen gewissen Investitionsbedarf erfordern. Beispielsweise verfügen Direktversicherer häufig über große und fachlich gut besetzte Call Center, um Kundenanfragen sicher und zuverlässig beantworten zu können. Das Fehlen einer personellen Präsenz in der Fläche des Landes verlangt Direktversicherern darüber hinaus zusätzliche Werbemaßnahmen ab, da die Absatzinitiative vom Antragsteller ausgehen muss.

Differenzierungsstrategien definieren sich in weiten Teilen als natürliche Gegenstücke zu einer Kostenstrategie. Hier geht es darum, sich durch qualitativ hochwertige Produkte bzw. Dienstleistungen von etwaigen Wettbewerbern abzuheben. Zielgruppe einer Differenzierungsstrategie sind daher primär zahlungskräftige Kunden mit individuellen Wünschen. Trotz des immateriellen und hochgradig regulierten Charakters von Versicherungsprodukten lassen sich auch in der Versicherungswirtschaft Differenzierungsstrategien beobachten.

Beispiel:

Einige Kfz-Versicherer ersetzen auch nach einigen Jahren noch bei Schäden am Kraftfahrzeug den Neuwert, verzichten also – gegen einen entsprechend höheren Beitrag – auf die eigentlich übliche Annahme einer Wertminderung. Besonders leicht lässt sich eine auf Qualität fixierte Differenzierungsstrategie in der Krankheitskostenvollversicherung darstellen, indem das Leistungsspektrum beispielsweise um alternative Heilverfahren oder eine medizinische Beratungs-Hotline erweitert wird.

Differenzierungsstrategien finden ihren Niederschlag auch häufig in Zusatzdienstleistungen des Versicherers, so genannten Assistance-Leistungen. Hierzu gehören zum Beispiel der Pannendienst eines Kfz-Versicherers oder der Handwerkernotdienst mancher Hausratversicherer. Assistance-Leistungen müssen stets an das Versicherungsprodukt gekoppelt sein, damit nicht der Charakter versicherungsfremder Geschäfte entsteht.

Nischenstrategien sind vor allem vielen Versicherungsvereinen auf Gegenseitigkeit (VVaG) auf den Leib geschrieben, da sie aus historischen Gründen meist ohnehin auf bestimmte, in der Regel berufsständisch definierte Zielgruppen fokussiert sind. Nischenstrategien zeichnen sich allgemein dadurch aus, dass sich die gesamte Produktpalette, aber auch der Vertrieb und die Außendarstellung des Versicherungsunternehmens konsequent an den Bedürfnissen einer kleinen, klar umrissenen Klientel orientieren. Versicherer mit Nischenstrategien neigen daher auch dazu, ihren Kunden spezifische Assistance-Leistungen zur Verfügung zu stellen.

Beispiel:

Ein Versicherer mit der Zielgruppe Mediziner könnte seinen Kunden spezielle Finanzierungsangebote eines Kooperationspartners für die Praxisgründung vermitteln. Ebenso könnte dieser Versicherer Kombiprodukte speziell für niedergelassene Ärzte entwickeln, die alle für diese Personengruppe relevanten Versicherungsformen beinhalten und zum Beispiel die besonderen Haftpflichtbedürfnisse von Ärzten berücksichtigen.

Mit seiner Beschränkung auf eine Marktnische verzichtet der Nischenversicherer bewusst auf eine Ansprache des Gesamtmarktes, strebt also im Allgemeinen auch nicht nach Marktmacht und Wachstum. Charakteristisch für Nischenversicherer ist hingegen die Betonung von Bedarfsdeckungszielen, die in der Außendarstellung auch entsprechend kommuniziert werden. Ein natürliches Gegenstück zu einer Nischenstrategie stellen Wachstumsstrategien dar, die grundsätzlich alle Nachfrager als potenzielle Neukunden ansehen und mithilfe einer hohen Sortimentsbreite und -tiefe den Gesamtmarkt ansprechen. Hintergrund dieser Wettbewerbsstrategie sind häufig Erhaltungsziele, die durch hohe Marktanteile in möglichst vielen Marktsegmenten erreicht werden sollen. Versicherer mit expliziter Wachstumsstrategie suchen dieses Wachstum häufig über Verschmelzungen mit anderen Versicherern und durch Übernahmen (Mergers& Acquisitions) zu realisieren. Daneben bietet sich zum Beispiel eine Einbindung in einen Finanzdienstleistungskonzern zur Ausschöpfung von Cross-Selling-Potenzialen sowie die Entwicklung von Bausteinprodukten mit hoher Flexibilität an.

Mit Blick auf die charakteristischen Eigenschaften der Produktpalette einzelner Versicherungsunternehmen in Abhängigkeit von der Wettbewerbsstrategie gilt damit:

Wettbewerbsstrategie und Produktpalette

| Wettbewerbsstrategie | Produktpalette |

| Kostenführerschaft | Beschränkung auf einfache Standardprodukte |

| Differenzierungsstrategie | Anspruchsvolle Kombiprodukte mit hohem Beratungsbedarf |

| Nischenstrategie | Auf Zielgruppe zugeschnittene Spezialprodukte |

| Wachstumsstrategie | Hohe Sortimentsbreite und -tiefe |

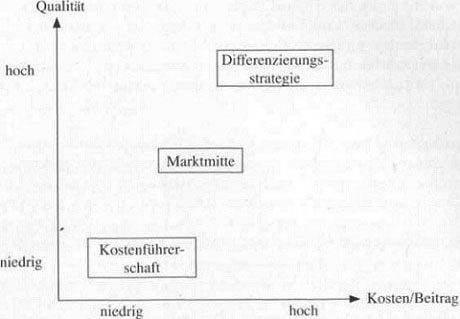

Inwieweit die angegebenen Eigenschaften wirklich in der Produktpalette hervorstechen, ist davon abhängig, wie konsequent eine explizit oder implizit verfolgte Wettbewerbsstrategie auch operativ vom Versicherungsunternehmen umgesetzt wird. Nach Farny können die vier genannten Wettbewerbsstrategien auch als Polarisierungsstrategien interpretiert werden, da sie letztlich eine Abkehr von der Marktmitte darstellen und einem Versicherungsunternehmen ein klares Profil verleihen. Jeweils zwei der vier beschriebenen Wettbewerbsstrategien bilden dabei natürliche Gegenstücke zueinander.

Werden zum Beispiel besondere Produkteigenschaften sowie die Beratungsintensität im Vertrieb der Einfachheit halber mit dem Begriff „Qualität“ gleichgesetzt und dieser Parameter dem Parameter „Kosten“ gegenübergestellt (Kosten, die sich in einem entsprechend hohen Beitragsniveau niederschlagen), lassen sich zwei Wettbewerbsstrategien als Polarisierungsstrategien zueinander interpretieren und grafisch darstellen.

Kostenführerschaft und Differenzierungsstrategie als Polarisierungsstrategien (in Anlehnung an Farny)

Die Differenzierungsstrategie bietet hohe Qualität zu hohen Kosten, die Kostenführerschaft hingegen niedrigere Qualität zu entsprechend niedrigeren Kosten. Eine Wettbewerbsstrategie „hohe Qualität zu niedrigen Kosten“ wäre zwar erstrebenswert, lässt sich betriebswirtschaftlich aber kaum realisieren, ein Modell „niedrige Qualität zu hohen Kosten“ wäre auf dem Markt kaum durchsetzungsfähig.

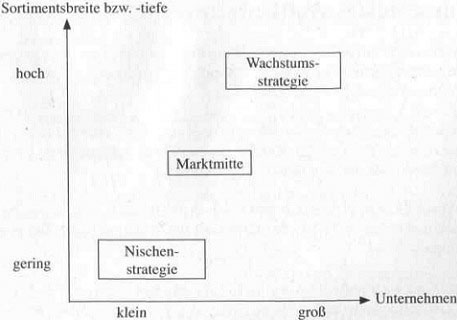

In ähnlicher Weise können die Nischen- und die Wachstumsstrategie einander gegenübergestellt werden, hier können die Sortimentsbreite bzw. -tiefe sowie die Unternehmensgröße als Parameter verwendet werden.

Nischen- und Wachstunisstrategie als Polarisierungsstrategien (in Anlehnung an Farny)

Die Nischenstrategie ergibt sich damit als logische Konsequenz einer geringen Sortimentsbreite bzw. -tiefe eines kleinen Versicherungsunternehmens. Das Unternehmen positioniert sich als Spezialist für eine klar umrissene Zielgruppe. Anders die Wachstumsstrategie: Sie erfordert einen großen Generalisten mit breitem und tiefem Sortiment, der den Markt als Ganzes anspricht. „Große Spezialisten“ und „kleine Generalisten“ sind auf dem Markt hingegen Ausnahmeerscheinungen.

Keine der genannten Wettbewerbsstrategien ist einer anderen per se überlegen, wichtig ist vor allem die konsequente Umsetzung auf operativer Ebene. Verschärfter Wettbewerb kann gerade Unternehmen ohne erkennbare wettbewerbsstrategische Positionierung in wirtschaftliche Schwierigkeiten bringen, dies gilt in besonderem Maße für Unternehmen der Marktmitte.

In Teilen der Literatur werden mittlerweile auch Mischformen von Wettbewerbsstrategien diskutiert, ein Beispiel wäre der Mass Customization-Ansatz nach Davis. Mass Customization-Strategien streben eine Zusammenführung von Kostenführerschaft und Differenzierungsstrategien an, meist über Bausteinprodukte aus einfachen, standardisierten Bausteinen, die der Versicherungsnehmer nach seinen Bedürfnissen und Vorstellungen individuell kombinieren kann.

Beispiel:

In der Krankheitskostenvollversicherung finden sich viele Produkte, die dem Versicherungsnehmer innerhalb der Grundbausteine „Ambulant“, „Stationär“ und „Zahn“ verschiedene Wahlmöglichkeiten einräumen und so die Darstellung eines individuellen Versicherungsschutzes ermöglichen, ohne dabei zu kompliziert (und damit auch kostenintensiv) zu werden. Ergänzt werden die Basisbausteine durch Wahloptionen für alternative Behandlungsformen, Kuren und andere Extras. Zur Erhöhung der Übersichtlichkeit bieten manche Krankenversicherer ihren Kunden auch feste Pakete aus vorgegebenen Bausteinen an, verbreitet ist eine Dreiteilung in einen Basistarif, einen gehobenen Tarif und eine Luxusvariante. Insgesamt stellen diese Bausteinprodukte damit einen Versuch dar, hohe Flexibilität und Ausbaufähigkeit (im weiteren Sinne der Kern der Produktqualität) mit niedrigen Kosten zu verknüpfen.