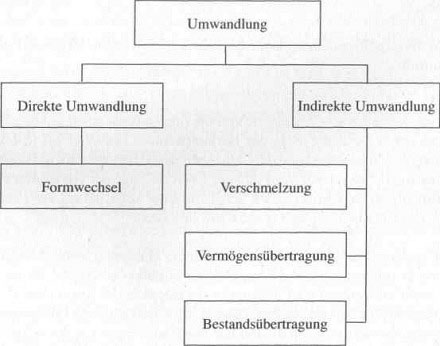

Veränderungen im gesetzlichen Umfeld, aber auch wirtschaftliche Erwägungen können es im Laufe der Zeit sinnvoll erscheinen lassen, die Rechtsform eines Versicherungsunternehmens zu ändern. Derartige Umwandlungen können entweder direkt als Formwechsel des Unternehmens oder indirekt im Zuge von größeren Unternehmensveränderungen unter Einbeziehung anderer Versicherungsunternehmen gewissermaßen „en passant“ vollzogen werden. Hierzu gehören Verschmelzungen mit anderen Versicherungsunternehmen, deren Rechtsform dabei übernommen wird sowie Vermögens- und Bestandsübertragungen. Nicht alle genannten Umwandlungswege stehen Versicherungsunternehmen aller Rechtsformen in gleichem Maße offen.

Umwandlungsformen bei Versicherungsunternehmen

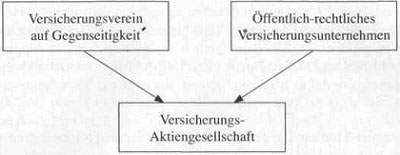

Im Zuge eines Formwechsels nach §§291-300 bzw. §§301-304 UmwG (Umwandlungsgesetz) können sich VVaG bzw. öffentlich-rechtliche Versicherungsunternehmen in Versicherungs-Aktiengesellschaften umwandeln.

Bei einem WaG bedarf dieser Formwechsel (Demutualisierung) einer Zustimmung von Dreivierteln der Mitglieder des Obersten Organs (§ 293 UmwG) und erfordert eine Beteiligung der Mitglieder am Grundkapital der neuen Versicherungs-Aktiengesellschaft. Der Umfang der Beteiligung kann sich dabei nach §294(3) UmwG orientieren an:

• der Höhe der Versicherungssumme,

• der ßeitragshöhe,

• der Höhe der Deckungsrückstellung (in der Lebensversicherung),

• in der Satzung explizit genannten Maßstäben für die Verteilung von Überschüssen bzw. Vermögen,

• der Dauer der Mitgliedschaft.

Es ist möglich, mehrere der genannten Bemessungskriterien miteinander zu kombinieren. In jedem Fall sollen mit einer Beteiligung am Grundkapital die bisherigen Mitgliedschaftsrechte gewahrt werden. Durch die Ausgabe von Aktien an die ehemaligen VVaG-Mitglieder werden diese Mitgliedschaftsrecht nun veräußerbar, wodurch die beim VVaG geltende Einheit von Versicherungsnehmer und Anteilseigner aufgehoben ist. Im Extremfall kann dies dazu führen, dass der VVaG seine Eigenständigkeit als Versicherungs-Aktiengesellschaft einbüßt (Übernahmeangebot eines anderen Unternehmens an die Neuaktionäre), gelegentlich wird dies sogar explizit angestrebt (VVaG mit Finanzierungsproblemen).

Bei öffentlich-rechtlichen Versicherungsunternehmen ist ebenfalls nur der Formwechsel in eine Versicherungs-Aktiengesellschaft vorgesehen (in §301 UmwG heißt es „Kapitalgesellschaft“). Die Trägerschaft verbleibt zunächst bei der bisher tragenden Gebietskörperschaft, kann nun aber ebenfalls veräußert werden (Börsengang). In beiden Fällen, bei VVaG und öffentlich-rechtlichem Versicherungsunternehmen, entsteht bei der Umwandlung nach UmwG damit immer eine Versicherungs-Aktiengesellschaft.

Im Rahmen einer Verschmelzung kann ein WaG ebenfalls demutualisieren. soweit er diese Verschmelzung mit einer Versicherungs-Aktiengesellschaft vollzieht (Verschmelzung durch Aufnahme nach §§ 110-113 UmwG). Sofern sich kein geeigneter Partner für eine solche Verschmelzung findet, bietet es sich für die Unternehmensträger eventuell an, selbst eine neue Versicherungs-Aktiengesellschaft zu gründen und den VVaG dann mit dieser Neugründung zu verschmelzen (Verschmelzung durch Neugründung, §§114-117 UmwG).

In beiden Fällen ist die Zustimmung von mindestens Dreivierteln des Obersten Organs erforderlich, die ehemaligen VVaG-Mitglieder werden für den Verlust ihrer Mitgliedschaftsrechte mit einer entsprechenden Beteiligung am Grundkapital der Versicherungs-Aktiengesellschaft entschädigt (§ 5 UmwG). Der VVaG geht damit in der neuen Versicherungs-Aktiengesellschaft auf, ähnlich wie beim Formwechsel wird das Unternehmen also nicht liquidiert. Andererseits ist klar, dass, speziell bei der Verschmelzung durch Aufnahme, der VVaG je nach Größenverhältnissen der beteiligten Partner einen gewissen Identitätsverlust erleidet.

Die Vermögensübertragung nach §§ 178-189 UmwG steht grundsätzlich allen Rechtsformen von Versicherungsunternehmen offen und erfordert, wie die Verschmelzung, ein Partnerunternehmen der angestrebten Rechtsform, dem Bestandteile des Unternehmensvermögens übertragen werden. Im Zuge eines Rechtsform Wechsels ist dabei lediglich die Vollübertragung von Belang, die das gesamte Unternehmensvermögen einem anderen Versicherer überträgt.

Da den in einer Versicherungsbilanz aufgeführten Vermögenswerten auf der Aktivseite immer Verbindlichkeiten auf der Passivseite entsprechen, folgt die Passivseite gewissermaßen der Aktivseite, das übertragende Versicherungsunternehmen verliert dabei seinen gesamten Versicherungsbestand und kann liquidiert werden. Im Fall eines übertragenden VVaG werden die Mitglieder finanziell für den Verlust ihrer Mitgliedschaftsrechte entschädigt, Anteile an dem übernehmenden Unternehmen werden nicht gewährt (Gegenleistung nach § 181 UmwG).

Als versicherungsspezifisches Gegenstück zur Vermögensübertragung kann die Bestandsübertragung nach § 14 VAG verstanden werden, bei der ein Versicherer einem anderen Versicherer seinen Versicherungsbestand teilweise oder vollständig überträgt. In jedem Fall muss die Übertragung von Versicherungsbeständen mit einer Übertragung entsprechender Vermögenswerte einhergehen. Bei vollständiger Bestandsübertragung bleibt ein „leerer Torso“ ohne Versicherungsgeschäft zurück, das Unternehmen kann liquidiert werden. Etwaige VVaG-Mitglieder müssen wie bei der Vermögensübertragung für den Verlust ihrer Mitgliedschaftsrechte finanziell entschädigt werden, ihre Versicherungsverträge gehen auf den übernehmenden Versicherer über.

Sowohl bei der Bestands- und Vermögensübertragung als auch bei der Verschmelzung geht der übertragende Versicherer folglich in einem anderen Unternehmen auf und nimmt damit auch dessen Rechtsform an. Derartige „Umwandlungen en passant“ treten hinter der augenscheinlicheren Unternehmensveränderung zurück, die im Ergebnis auf eine Fusion der beteiligten Versicherer hinausläuft.

In der Praxis der Versicherungswirtschaft spielten in den vergangenen Jahren nur solche Umwandlungen eine Rolle, aus denen das Versicherungsunternehmen als Versicherungs-Aktiengesellschaft hervorgegangen ist. Hierfür sind vor allem zwei Faktoren verantwortlich:

• Einzelne VVaG haben eine Demutualisierung vollzogen, um sich neue Finanzierungswege zu erschließen, teilweise in Zusammenhang mit gravierenden wirtschaftlichen Schwierigkeiten. In den USA und Kanada haben einige Versicherer in der jüngeren Vergangenheit Demutualisierungen vollzogen, um gestärkt durch frisches Eigenkapital größere Investitionsvorhaben anzugehen. In beiden Fällen litten ehemalige VVaG unter den eingeschränkten Finanzierungsmöglichkeiten. Teilweise wurden Demutualisierungen auch mit Blick auf übersichtlichere Konzernstrukturen vollzogen.

• Mehr und mehr öffentlich-rechtliche Versicherer sind seit Mitte der 90er Jahre in Versicherungs-Aktiengesellschaften umgewandelt worden. Diese Veränderungen sind als Teil eines gewissen Rückzugs staatlicher Träger aus dem öffentlichen Bereich zu sehen, ähnlich wie bei der Bahn, Post oder Telekommunikation. Langfristig ist damit zu rechnen, dass Anteile dieser ehemals öffentlich-rechtlichen Versicherungsunternehmen auch an Börsen frei gehandelt werden, womit öffentlich-rechtliche Träger teilweise oder gar vollständig aus der privaten Versicherungswirtschaft verschwinden würden.

Verbreitete Rechtsformwechsel in der jüngeren Vergangenheit

Das beliebteste Instrument der Versicherungsunternehmen bei Umwandlungen ist die Bestandsübertragung nach § 14 VAG, die sich mit vergleichsweise geringem Aufwand durchführen lässt. Hinzu kommt, dass Teilbestandsübertragungen von Versicherungsbeständen in der Branche nicht selten sind, die dabei gemachten Erfahrungen fließen bei Gesamtbestandsübertragungen ein. Der Aufsichtsbehörde müssen die beteiligten Unternehmen allerdings nachweisen, dass die betroffenen Versicherungsbestände durch die Übertragung zum Beispiel in Fragen der Überschussbeteiligung in der Lebensversicherung nicht schlechter gestellt werden. Grundsätzlich ist damit zu rechnen, dass die Rechtsform der Versicherungs-Aktiengesellschaft in Zukunft weiter an Bedeutung gewinnen wird, da sie anderen Rechtsformen in Fragen der Unternehmensfinanzierung überlegen ist. Sollte sich beispielsweise die Finanzierungssituation einer großen Zahl an VVaG spürbar verschlechtern, kann es durchaus zu einer Demutualisierungswelle wie in einigen angelsächsischen Ländern kommen, ebenso dürften dann Überlegungen zur Schaffung einer Mischform aus VVaG und Versicherungs-Aktiengesellschaft („VVaG & Co. KGaA“) wieder an Aktualität gewinnen (vgl. Farny).